- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

2022年信用卡业绩披露(上半场),后疫情时代行业发展方向渐趋明朗

发布:2023-04-03 来源:老董聊卡 浏览:712

2022年信用卡业绩发布的上半场中,国有/股份制银行中有十二家、城商/农商系银行中有近二十家银行完成了信用卡业绩披露,在这一轮业绩披露对于后疫情时代信用卡行业发展方向渐趋明朗。

本文是为了让读者尽快通过已披露信用卡业绩对信用卡业务能够“窥一斑而知全豹”。按照同级别银行业绩对比的原则,将主要的国有/股份制银行列为Ⅰ类发卡银行,三家规模较小的股份制银行与城商/农商系银行列为Ⅱ类发卡银行。

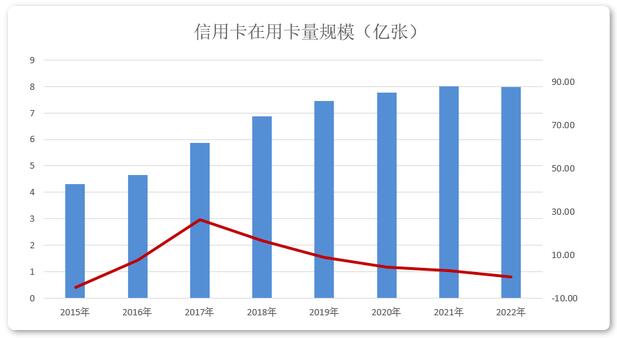

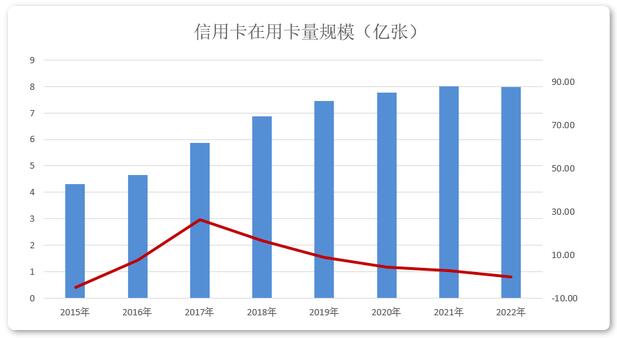

从央行发布的《2022年支付体系运行总体情况》,至2022年末在用发卡量为7.98亿张,不仅Q4与Q3相比环比下降1.2%,而且较2021年末同比下降0.28%,成为自2015年改变卡量规模披露口径以来首次下降。

与此同时,监管在去年发布《关于进一步促进信用卡业务规范健康发展的通知》,对信用卡业务管理、发卡营销、授信风控等方面提出更高要求,尤其是是首次针对睡眠卡提出限制要求,限制其总量比例,否则不得新增发卡。

如今消费者对信用卡已经出现了需求上的巨大变化,尤其是非银机构“类信用卡”产品的普及,对信用卡业务产生强烈影响。但是银行在信用卡产品研发、权益设计等方面,还存在着对用户消费需求变化缺乏深度研究,在信用卡业务上存在粗放经营的现象,这也是此次监管出台“新政”的根本原因,对发卡银行提出了更高的要求。

卡量规模

Ⅰ类滞涨现象明显,Ⅱ类仍有增长空间

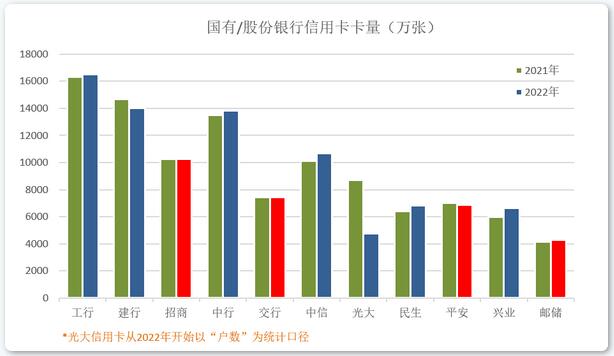

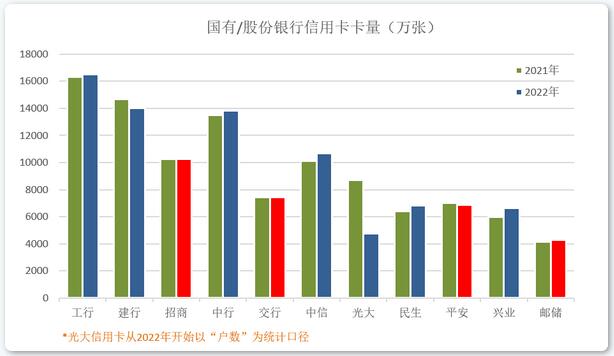

国有/股份制银行中,工行以1.65亿张继续保持累计发卡量首位,兴业暂以11.05%位居累计发卡量增长率首位,达到6630万张。招行、交行、平安、邮储等四家银行公布了流通/在册/结存/有效卡量,招行以1.02亿张流通卡量遥遥领先,邮储银行结存卡量4282.33万张,暂以3.04%连续五年位居增长率首位。而农行不再公布卡量规模,光大信用卡改口径披露客户数量。

招行信用卡同时公布了2022年流通户数为7000.16万户,同比仅增长0.37%,超过流通卡量0.28%的增速。根据流通账户规模与流通卡量,可以推算出招行户均卡量达到1.46张/户。采取流通账户数量作为研究信用卡业务的指标最为直观有效,清楚地观察到发卡银行业务发展边界。

从国有/股份制银行业务情况来看,在2021年报披露的“中场”分析时,提出了遇到“倒春寒”的意境已经非常明显,当然,一方面是由于国有/股份制银行的信用卡覆盖率很高,市场获客难度加剧,导致规模增长放缓成为必然。招行信用卡流通卡量增长创出0.28%的新低;另一方面,监管“新政”的出台,对“睡眠卡”的要求让流通卡量开始出现下降的现象,两者之间是否具备联系并不确定,但是大规模的下降应该不是用户零星注销所为。

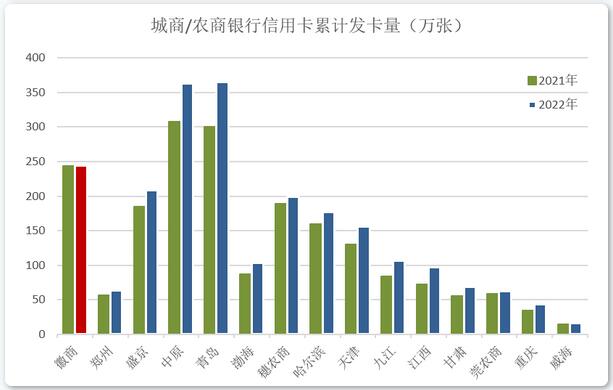

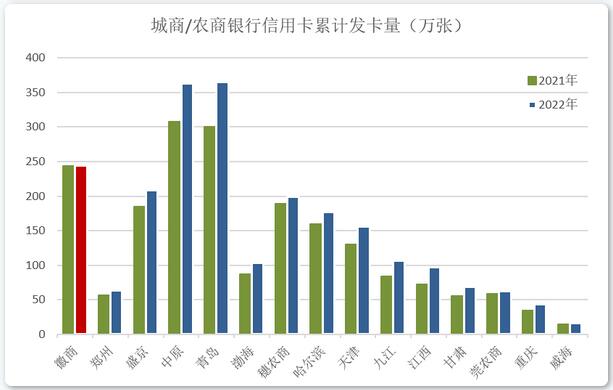

在城商/农商系银行中,尽管信用卡市场压力巨大,累计发卡量增速较前两年有所放缓,但是除个别几家外,大部分规模增速也都达到了二位数。

浙商银行以393.37万张的累计发卡量位居首位,但同比增长仅为1.63%,后续的“追赶者”拉近了之前的差距。江西、九江两家同省“兄弟”银行分别暂以36.03%、27.54%位列增速首、次位。

从已公布业绩的城商/农商系银行业务情况来看,面对竞争如此激烈的市场,仍然努力实现信用卡业务目标。城商/农商系银行信用卡业务有其自身优势,市场覆盖率相对较低,在区域品牌、业务决策、本土文化等方面具有独特优势,对当地风土人情的理解更为深厚。笔者在2021年初曾为广西某城商行建议利用当地网红“嗦粉”文化,打造一款本土特色的银行卡产品设计思路。

这些作为“软实力”可以充分挖掘本土消费文化,通过挖掘乡土气息的产品,拉近与用户的距离。吉林银行继2022年首月凭借一款“贺岁水果”主题卡,取得新增近15万张的业绩后,2023年首月再度凭借“贺岁喜卡”主题卡,取得新增12万张的业绩,成为2023年初又一个“现象级”营销案例。

监管部门在正式发布的“七七新政”中,强调将不得再以发卡数量、客户数量,以及市场占有率等作为考核指标,降低睡眠卡比例也首次被确定为一项政策,其目的就是督促发卡银行改变“重拉新、轻留存”的经营思想,重视对现有用户的经营与服务。

从2022年信用卡业务所反映出的问题来看,社会化疫情防控措施的确对信用卡业务造成了重大影响,但是更多地起到“催化剂”的作用,让依靠卡量规模增长的模式遭遇到严峻挑战,特别是在国有/股份制银行中已经显出增长乏力。城商/农商系银行尽管由于市场占有率较低,还有一定的增长空间,不可否认的是这种影响迟早会波及。

“七七新政”对国有/股份制银行,以及城商/农商系银行都是一道“必答题”,因此需要调整信用卡业务发展思想,既要满足监管要求,又要适应业务发展的需要,利用本次行业整体调整契机,逐步打造以高质量发展为主要导向的信用卡业务模式。

交易金额

Ⅰ类普遍下降,Ⅱ类突破有力

2022年社会生活受到疫情防控的影响,对日常消费多少还是有些影响,但是由于现在网络支付、移动支付已经成为重要支付方式,消费仍然是强需求的情况下,央行数据显示,2022年网上支付2527.05万亿元;移动支付499.62万亿元。因此,尽管信用卡消费金额的提升受到一定限制,但是依然基本保持之前的业绩。

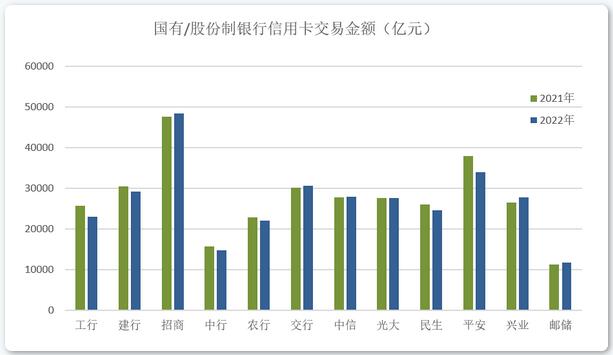

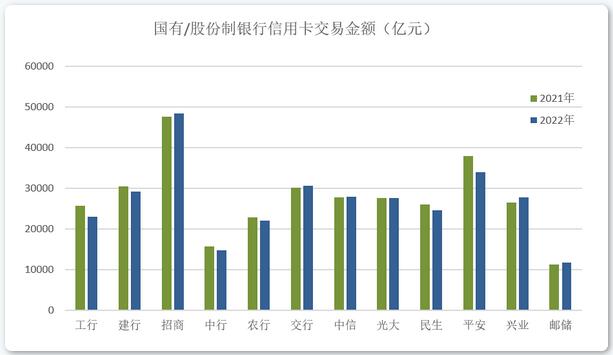

在国有/股份制银行中,招行信用卡消费金额不仅没有“躺平”,而是再创新高,以1.5%的增长率达到4.83万亿元,在业内遥遥领先;平安信用卡消费金额增长率虽然有所下降,但也保持在3.4万亿元位居次席。兴业信用卡以2.77万亿元、5.18%居增长率首位,邮储、交行信用卡也分别有3.2%、1.44%的增长。另外有两家持平,六家出现大幅度下降,最大降幅为10.5%。

在国有/股份制银行中,招行信用卡在流通卡量、流通户数增长仅为0.28%和0.37%的情况下,交易额遥遥领先,从中看到招行信用卡多年前转向深耕存量用户的政策,在疫情的三年中对信用卡交易额的平稳发展与提升起到关键作用。全年中结合节假日等消费热点,持续推出“天天消费券”、“手机支付笔笔返现”、“10元风暴”等营销活动,吸引千万级客户参与,通过高效、规模化的客户动员有效促动信用卡消费提升。因此,招行信用卡交易额令业内同行们望尘莫及。

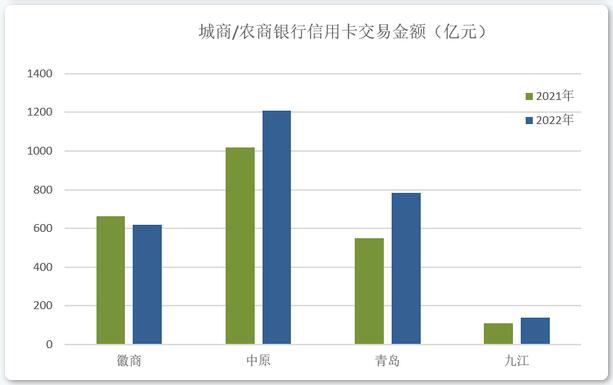

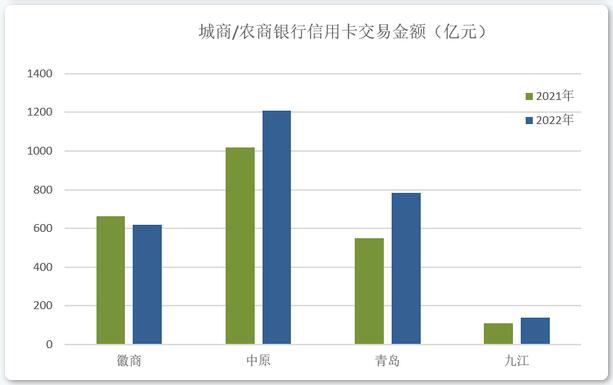

在城商/农商系银行中,发布交易金额的仅为四家,信用卡交易金额除一家下跌,一家略增外,其它两家增长幅度较大,其中中原银行以1208亿元居首,青岛银行以42.69%、785.07亿元列增幅第一。有多家已发布信用卡业绩的银行未披露交易金额。

从2022年卡量规模和交易金额两项指标中,靠拉新发卡实现提高交易额的做法已经显露出疲态,甚至有的银行出现了卡量规模增长而交易额下降的背道而驰现象。信用卡要想重新回归消费金融C位,面临着顺应消费者日益丰富的消费需求,应对信用卡产品“窄众化”市场细分时代,抓住特定兴趣或爱好的客群的某些刚性消费特征来设计产品。一方面提升发卡能力,另一方面搭建起与之相适应的消费场景,达到持续促进用卡交易,提升单卡消费能力的目的。

因此,2022年监管层出台“七七新政”,作为对信用卡业务回归正确发展轨道,倒逼发卡银行改变旧的经营理念起到重要作用。

贷款余额

Ⅰ类两只独秀,Ⅱ类增强降弱

信用卡贷款余额(也称“未偿余额”)反映信用卡在统计时点的活跃程度,也是国际上作为衡量发卡银行水平的标准。

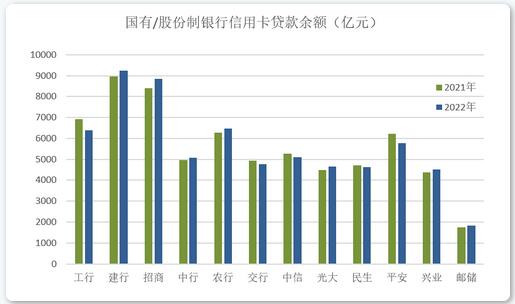

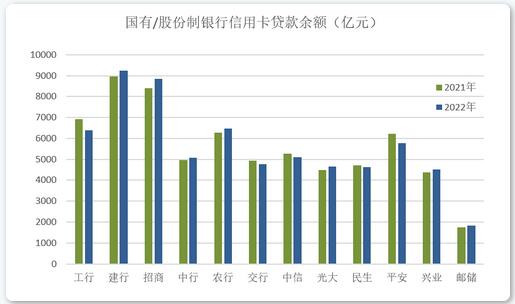

国有/股份制银行中,建行信用卡以增长率3.19%、总额9248.73亿元位居首位,招行信用卡以5.23%的增长率达到8842.3亿元,逐渐缩小与建行信用卡在贷款余额指标的差距,招行信用卡以5.23%居增长率首位。其它银行的贷款余额呈现涨跌互现,建行和招行信用卡的贷款余额成为国有/股份制银行中两只独秀。

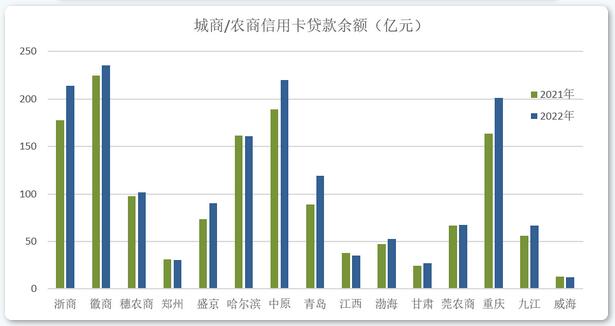

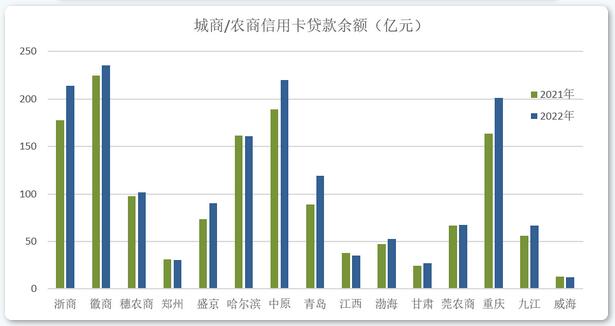

城商/农商系银行中,整体情况还是增多降少,幅度差距较大,分化现象比较严重。徽商银行信用卡再度以235.41亿元位居贷款余额指标首位,青岛银行信用卡以34.56%居贷款余额增长率首位。

去年,笔者在《中国信用卡》杂志发表了《强化“透支余额”指标作用,反映信用卡业务真实状况》(←可点击阅读)一文,建议强化“贷款余额”作为信用卡业务的规模统计口径是较为客观的指标。由于信用卡贷款余额与交易额之间成正比例关系,贷款余额的增长正是源于交易额的增长,从中反映出信用卡在日常使用中的活跃程度。而贷款余额和交易额两项指标,是为发卡银行带来利息收入和非利息收入的基础。

营业收入

Ⅰ类一升二平,Ⅱ类升多降少

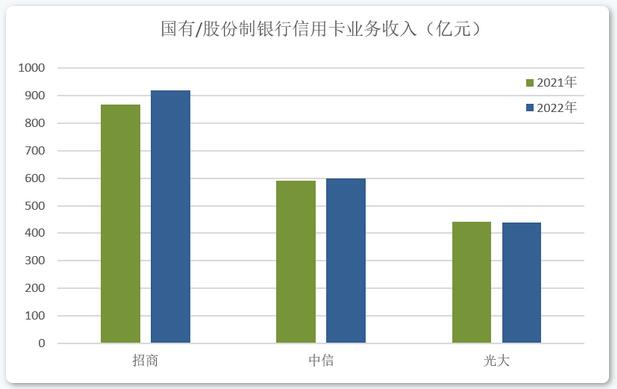

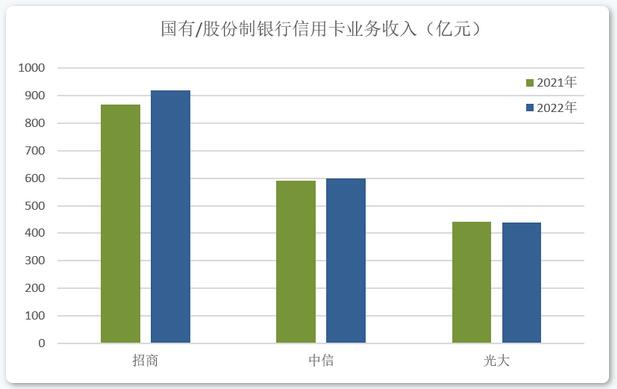

国有/股份制银行中,招行、中信、光大三家银行披露了信用卡业务收入,招行信用卡毫无悬念地以增长率6.1%、总额920.5亿元继续夺得魁首,招行信用卡的经营能力对于其它业内同行已经形成了绝对优势,其它多家银行不公布该数据,因此对于其业务结果难以进行深入了解。另外两家业务收入基本与前一年持平。

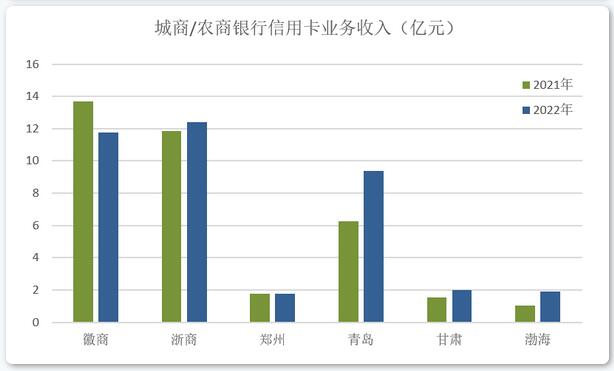

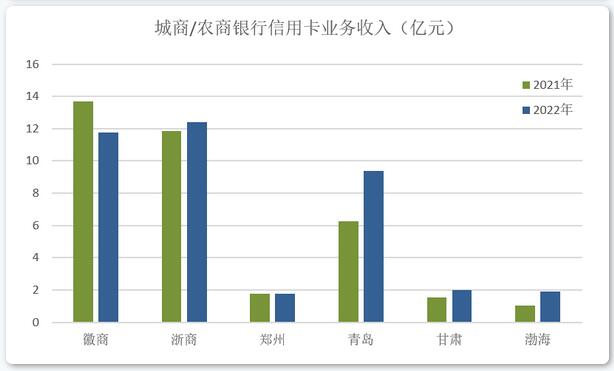

城商/农商系银行中,浙商银行信用卡业务收入以12.42亿元位居首位,增长率4.8%;渤海银行信用卡以88.12%、总额1.9亿元位列增速首位,青岛、甘肃银行信用卡业务收入增长幅度分别为49%、29%。尽管城商/农商系银行信用卡业务收入整体偏低,与国有/股份制银行难以匹敌,但是依然敢于“亮相”的精神是值得肯定的。

不良率

Ⅰ类涨落互现,Ⅱ类个别飙升

2022年疫情引起的社会化防控措施依然严峻,信用卡业务整体不良贷款及不良率出现了反复,在Q2、Q4两个季度的逾期半年未偿信贷总额创出926亿元、943亿元的新高。虽然在Q4中这个数据被减少到865.8亿元,但是由于后疫情时代整体经济恢复还需要漫长时间,因此各类发卡银行所面临的信用卡风险形势依然严峻。

国有/股份制银行中,农行信用卡不良率为1.23%,尽管增加了0.24个百分点,但是依然保持不良率最低的位置,民生信用卡则以0.28%成为降幅最大;但是之前不良率一直较为稳定的兴业信用卡却以4.01%成为不良率最高的信用卡,增长了1.72个百分点。

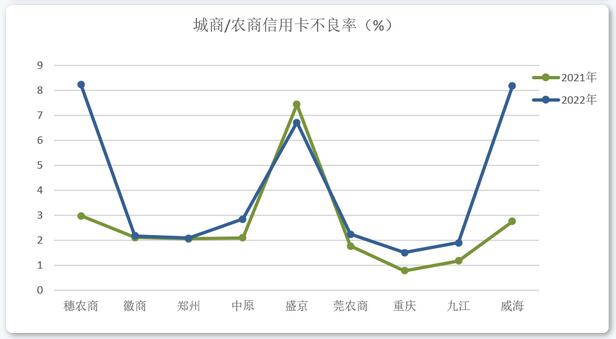

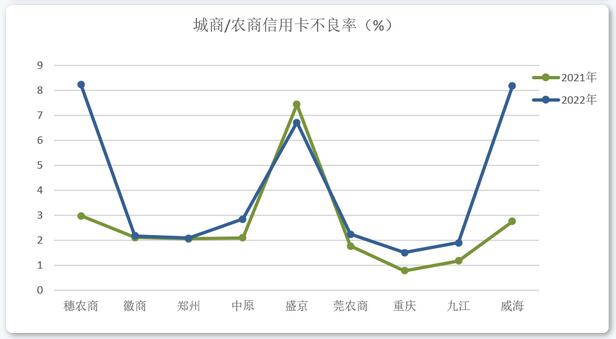

城商/农商系银行中,信用卡不良率普遍较高,重庆银行信用卡以1.51%居不良率最低,而穗农商、威海银行则分别增长了5.25%、5.42%个百分点,以8.24%、8.18%成为不良率最高。

2022年由于疫情导致的社会化防控措施的原因,是信用卡不良率整体走高是不可忽视的客观因素。但是,不可否认的事,多家银行在信用卡风控方面的成绩还是可圈可点的,农行、建行信用卡的风控相对较严格,因此不良率一直比较低,而招行信用卡在如此高的卡量、交易额、贷款余额的基础上,将不良率控制在良好状态,被冠以业内“学霸”级优等生的称号是当之无愧的。

四月份发布公告的主要发卡银行,包括浦发、华夏、广发,以及城商行中的上海、广州等银行,但是对信用卡行业发展趋势分析的结果没有影响,本刊将随其年报披露及时跟踪发布,敬请关注。

*以上所有点评,均以各银行发布年报中的数字为准,点评仅供参考。

本文是为了让读者尽快通过已披露信用卡业绩对信用卡业务能够“窥一斑而知全豹”。按照同级别银行业绩对比的原则,将主要的国有/股份制银行列为Ⅰ类发卡银行,三家规模较小的股份制银行与城商/农商系银行列为Ⅱ类发卡银行。

从央行发布的《2022年支付体系运行总体情况》,至2022年末在用发卡量为7.98亿张,不仅Q4与Q3相比环比下降1.2%,而且较2021年末同比下降0.28%,成为自2015年改变卡量规模披露口径以来首次下降。

与此同时,监管在去年发布《关于进一步促进信用卡业务规范健康发展的通知》,对信用卡业务管理、发卡营销、授信风控等方面提出更高要求,尤其是是首次针对睡眠卡提出限制要求,限制其总量比例,否则不得新增发卡。

如今消费者对信用卡已经出现了需求上的巨大变化,尤其是非银机构“类信用卡”产品的普及,对信用卡业务产生强烈影响。但是银行在信用卡产品研发、权益设计等方面,还存在着对用户消费需求变化缺乏深度研究,在信用卡业务上存在粗放经营的现象,这也是此次监管出台“新政”的根本原因,对发卡银行提出了更高的要求。

卡量规模

Ⅰ类滞涨现象明显,Ⅱ类仍有增长空间

国有/股份制银行中,工行以1.65亿张继续保持累计发卡量首位,兴业暂以11.05%位居累计发卡量增长率首位,达到6630万张。招行、交行、平安、邮储等四家银行公布了流通/在册/结存/有效卡量,招行以1.02亿张流通卡量遥遥领先,邮储银行结存卡量4282.33万张,暂以3.04%连续五年位居增长率首位。而农行不再公布卡量规模,光大信用卡改口径披露客户数量。

招行信用卡同时公布了2022年流通户数为7000.16万户,同比仅增长0.37%,超过流通卡量0.28%的增速。根据流通账户规模与流通卡量,可以推算出招行户均卡量达到1.46张/户。采取流通账户数量作为研究信用卡业务的指标最为直观有效,清楚地观察到发卡银行业务发展边界。

从国有/股份制银行业务情况来看,在2021年报披露的“中场”分析时,提出了遇到“倒春寒”的意境已经非常明显,当然,一方面是由于国有/股份制银行的信用卡覆盖率很高,市场获客难度加剧,导致规模增长放缓成为必然。招行信用卡流通卡量增长创出0.28%的新低;另一方面,监管“新政”的出台,对“睡眠卡”的要求让流通卡量开始出现下降的现象,两者之间是否具备联系并不确定,但是大规模的下降应该不是用户零星注销所为。

在城商/农商系银行中,尽管信用卡市场压力巨大,累计发卡量增速较前两年有所放缓,但是除个别几家外,大部分规模增速也都达到了二位数。

浙商银行以393.37万张的累计发卡量位居首位,但同比增长仅为1.63%,后续的“追赶者”拉近了之前的差距。江西、九江两家同省“兄弟”银行分别暂以36.03%、27.54%位列增速首、次位。

从已公布业绩的城商/农商系银行业务情况来看,面对竞争如此激烈的市场,仍然努力实现信用卡业务目标。城商/农商系银行信用卡业务有其自身优势,市场覆盖率相对较低,在区域品牌、业务决策、本土文化等方面具有独特优势,对当地风土人情的理解更为深厚。笔者在2021年初曾为广西某城商行建议利用当地网红“嗦粉”文化,打造一款本土特色的银行卡产品设计思路。

这些作为“软实力”可以充分挖掘本土消费文化,通过挖掘乡土气息的产品,拉近与用户的距离。吉林银行继2022年首月凭借一款“贺岁水果”主题卡,取得新增近15万张的业绩后,2023年首月再度凭借“贺岁喜卡”主题卡,取得新增12万张的业绩,成为2023年初又一个“现象级”营销案例。

监管部门在正式发布的“七七新政”中,强调将不得再以发卡数量、客户数量,以及市场占有率等作为考核指标,降低睡眠卡比例也首次被确定为一项政策,其目的就是督促发卡银行改变“重拉新、轻留存”的经营思想,重视对现有用户的经营与服务。

从2022年信用卡业务所反映出的问题来看,社会化疫情防控措施的确对信用卡业务造成了重大影响,但是更多地起到“催化剂”的作用,让依靠卡量规模增长的模式遭遇到严峻挑战,特别是在国有/股份制银行中已经显出增长乏力。城商/农商系银行尽管由于市场占有率较低,还有一定的增长空间,不可否认的是这种影响迟早会波及。

“七七新政”对国有/股份制银行,以及城商/农商系银行都是一道“必答题”,因此需要调整信用卡业务发展思想,既要满足监管要求,又要适应业务发展的需要,利用本次行业整体调整契机,逐步打造以高质量发展为主要导向的信用卡业务模式。

交易金额

Ⅰ类普遍下降,Ⅱ类突破有力

2022年社会生活受到疫情防控的影响,对日常消费多少还是有些影响,但是由于现在网络支付、移动支付已经成为重要支付方式,消费仍然是强需求的情况下,央行数据显示,2022年网上支付2527.05万亿元;移动支付499.62万亿元。因此,尽管信用卡消费金额的提升受到一定限制,但是依然基本保持之前的业绩。

在国有/股份制银行中,招行信用卡消费金额不仅没有“躺平”,而是再创新高,以1.5%的增长率达到4.83万亿元,在业内遥遥领先;平安信用卡消费金额增长率虽然有所下降,但也保持在3.4万亿元位居次席。兴业信用卡以2.77万亿元、5.18%居增长率首位,邮储、交行信用卡也分别有3.2%、1.44%的增长。另外有两家持平,六家出现大幅度下降,最大降幅为10.5%。

在国有/股份制银行中,招行信用卡在流通卡量、流通户数增长仅为0.28%和0.37%的情况下,交易额遥遥领先,从中看到招行信用卡多年前转向深耕存量用户的政策,在疫情的三年中对信用卡交易额的平稳发展与提升起到关键作用。全年中结合节假日等消费热点,持续推出“天天消费券”、“手机支付笔笔返现”、“10元风暴”等营销活动,吸引千万级客户参与,通过高效、规模化的客户动员有效促动信用卡消费提升。因此,招行信用卡交易额令业内同行们望尘莫及。

在城商/农商系银行中,发布交易金额的仅为四家,信用卡交易金额除一家下跌,一家略增外,其它两家增长幅度较大,其中中原银行以1208亿元居首,青岛银行以42.69%、785.07亿元列增幅第一。有多家已发布信用卡业绩的银行未披露交易金额。

从2022年卡量规模和交易金额两项指标中,靠拉新发卡实现提高交易额的做法已经显露出疲态,甚至有的银行出现了卡量规模增长而交易额下降的背道而驰现象。信用卡要想重新回归消费金融C位,面临着顺应消费者日益丰富的消费需求,应对信用卡产品“窄众化”市场细分时代,抓住特定兴趣或爱好的客群的某些刚性消费特征来设计产品。一方面提升发卡能力,另一方面搭建起与之相适应的消费场景,达到持续促进用卡交易,提升单卡消费能力的目的。

因此,2022年监管层出台“七七新政”,作为对信用卡业务回归正确发展轨道,倒逼发卡银行改变旧的经营理念起到重要作用。

贷款余额

Ⅰ类两只独秀,Ⅱ类增强降弱

信用卡贷款余额(也称“未偿余额”)反映信用卡在统计时点的活跃程度,也是国际上作为衡量发卡银行水平的标准。

国有/股份制银行中,建行信用卡以增长率3.19%、总额9248.73亿元位居首位,招行信用卡以5.23%的增长率达到8842.3亿元,逐渐缩小与建行信用卡在贷款余额指标的差距,招行信用卡以5.23%居增长率首位。其它银行的贷款余额呈现涨跌互现,建行和招行信用卡的贷款余额成为国有/股份制银行中两只独秀。

城商/农商系银行中,整体情况还是增多降少,幅度差距较大,分化现象比较严重。徽商银行信用卡再度以235.41亿元位居贷款余额指标首位,青岛银行信用卡以34.56%居贷款余额增长率首位。

去年,笔者在《中国信用卡》杂志发表了《强化“透支余额”指标作用,反映信用卡业务真实状况》(←可点击阅读)一文,建议强化“贷款余额”作为信用卡业务的规模统计口径是较为客观的指标。由于信用卡贷款余额与交易额之间成正比例关系,贷款余额的增长正是源于交易额的增长,从中反映出信用卡在日常使用中的活跃程度。而贷款余额和交易额两项指标,是为发卡银行带来利息收入和非利息收入的基础。

营业收入

Ⅰ类一升二平,Ⅱ类升多降少

国有/股份制银行中,招行、中信、光大三家银行披露了信用卡业务收入,招行信用卡毫无悬念地以增长率6.1%、总额920.5亿元继续夺得魁首,招行信用卡的经营能力对于其它业内同行已经形成了绝对优势,其它多家银行不公布该数据,因此对于其业务结果难以进行深入了解。另外两家业务收入基本与前一年持平。

城商/农商系银行中,浙商银行信用卡业务收入以12.42亿元位居首位,增长率4.8%;渤海银行信用卡以88.12%、总额1.9亿元位列增速首位,青岛、甘肃银行信用卡业务收入增长幅度分别为49%、29%。尽管城商/农商系银行信用卡业务收入整体偏低,与国有/股份制银行难以匹敌,但是依然敢于“亮相”的精神是值得肯定的。

不良率

Ⅰ类涨落互现,Ⅱ类个别飙升

2022年疫情引起的社会化防控措施依然严峻,信用卡业务整体不良贷款及不良率出现了反复,在Q2、Q4两个季度的逾期半年未偿信贷总额创出926亿元、943亿元的新高。虽然在Q4中这个数据被减少到865.8亿元,但是由于后疫情时代整体经济恢复还需要漫长时间,因此各类发卡银行所面临的信用卡风险形势依然严峻。

国有/股份制银行中,农行信用卡不良率为1.23%,尽管增加了0.24个百分点,但是依然保持不良率最低的位置,民生信用卡则以0.28%成为降幅最大;但是之前不良率一直较为稳定的兴业信用卡却以4.01%成为不良率最高的信用卡,增长了1.72个百分点。

城商/农商系银行中,信用卡不良率普遍较高,重庆银行信用卡以1.51%居不良率最低,而穗农商、威海银行则分别增长了5.25%、5.42%个百分点,以8.24%、8.18%成为不良率最高。

2022年由于疫情导致的社会化防控措施的原因,是信用卡不良率整体走高是不可忽视的客观因素。但是,不可否认的事,多家银行在信用卡风控方面的成绩还是可圈可点的,农行、建行信用卡的风控相对较严格,因此不良率一直比较低,而招行信用卡在如此高的卡量、交易额、贷款余额的基础上,将不良率控制在良好状态,被冠以业内“学霸”级优等生的称号是当之无愧的。

四月份发布公告的主要发卡银行,包括浦发、华夏、广发,以及城商行中的上海、广州等银行,但是对信用卡行业发展趋势分析的结果没有影响,本刊将随其年报披露及时跟踪发布,敬请关注。

*以上所有点评,均以各银行发布年报中的数字为准,点评仅供参考。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。