- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

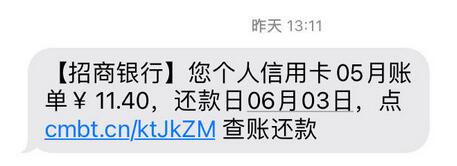

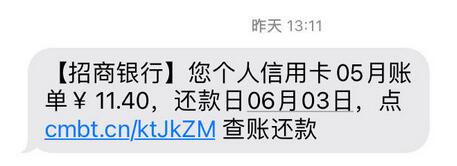

经济学家信用卡5月信用卡账单11元,惊动招商银行

发布:2022-05-23 来源:搜狐财经 浏览:380

近日,中国首席经济学家论坛研究院副院长、前华安基金首席经济学家林采宜发布微博称,说“不惜一切代价”的人,都是因为自己没有成为“代价”。

林采宜在微博表示,“今天,招商银行私人银行部的客户经理从总行(深圳)给我打电话,问我‘最近两个月在信用卡用卡方面有没有遇到什么不顺心的事’,我知道这是委婉的问法。估计她内心准是以为我抛弃招行信用卡改用他行卡,即便是破产了、失业了也不至于一个月的账单只有11.4元”。

“我告诉她:被关在家里两个月了,没有消费,她问:‘您网络上也没有消费吗?’我说:线下物流停了,还网购什么呀?11.4元是购买腾讯音乐的费用,这个不需要物流”。

“人流停了,所有服务业的消费都没有了,物流停了,连网购的商品消费也没有了,一个私行客户,月信用卡账单11.4元,多少商户还活得下去?这两个月没有在上海呆着的人,真的体会不到封城的代价。”林采宜在微博中感慨道。

公开资料显示,林采宜,现居上海,复旦大学经济学博士,上海新金融研究院特邀专家、中国首席经济学家论坛理事及中国国际金融论坛专家顾问委员会委员。长期从事经济与金融方面的研究工作。

招商银行2022年一季度财报显示,截至3月末,招商银行私人银行客户(指在招商银行月日均全折人民币总资产在1000万元及以上的零售客户)12.52万户,较上年末增长2.56%;管理私人银行客户总资产余额3.5万亿元,较上年末增长3.15%,户均资产2796.57万元,较上年末增加16.14万元。

数据显示,截至3月末,招商银行贷款和垫款总额5.76万亿元,较上年末增长3.38%。其中,零售贷款3.03万亿元,较上年末增加376.70亿元,增幅1.26%,增幅同比有所放缓,主要因疫情持续反复冲击下,居民消费意愿偏弱,小微客户贷款有效需求减少。

与上年末相比,在招行各大类零售贷款中,仅信用卡贷款余额不升反降。3月末,招行信用卡贷款余额为8237.68亿元,2021年末数据为8402.53亿元。

不良率方面,截至一季度末,招行零售贷款不良率为0.82%,与上年末持平。但具体来看,招商银行信用卡贷款不良率由上年末的1.65%升至1.72%。

一季度,招行信用卡新生成不良贷款87.68亿元,同比增加15.99亿元。对于增长原因,招行表示主要是受逾期认定时点调整政策、执行逾期60天以上下调不良政策并叠加疫情影响导致。

对于信用卡全年资产质量的走势,招行副行长兼首席风险官朱江涛曾判断,“信用卡贷款的月度不良生成峰值会在今年 8 月份,次高点会在今年5月份。这其中最大的不确定因素就是疫情。2022 年信用卡不良生成率会低于 2020 年的水平,我们有信心全年保持信用卡贷款整体资产质量稳定”。

林采宜在微博表示,“今天,招商银行私人银行部的客户经理从总行(深圳)给我打电话,问我‘最近两个月在信用卡用卡方面有没有遇到什么不顺心的事’,我知道这是委婉的问法。估计她内心准是以为我抛弃招行信用卡改用他行卡,即便是破产了、失业了也不至于一个月的账单只有11.4元”。

“我告诉她:被关在家里两个月了,没有消费,她问:‘您网络上也没有消费吗?’我说:线下物流停了,还网购什么呀?11.4元是购买腾讯音乐的费用,这个不需要物流”。

“人流停了,所有服务业的消费都没有了,物流停了,连网购的商品消费也没有了,一个私行客户,月信用卡账单11.4元,多少商户还活得下去?这两个月没有在上海呆着的人,真的体会不到封城的代价。”林采宜在微博中感慨道。

公开资料显示,林采宜,现居上海,复旦大学经济学博士,上海新金融研究院特邀专家、中国首席经济学家论坛理事及中国国际金融论坛专家顾问委员会委员。长期从事经济与金融方面的研究工作。

招商银行2022年一季度财报显示,截至3月末,招商银行私人银行客户(指在招商银行月日均全折人民币总资产在1000万元及以上的零售客户)12.52万户,较上年末增长2.56%;管理私人银行客户总资产余额3.5万亿元,较上年末增长3.15%,户均资产2796.57万元,较上年末增加16.14万元。

数据显示,截至3月末,招商银行贷款和垫款总额5.76万亿元,较上年末增长3.38%。其中,零售贷款3.03万亿元,较上年末增加376.70亿元,增幅1.26%,增幅同比有所放缓,主要因疫情持续反复冲击下,居民消费意愿偏弱,小微客户贷款有效需求减少。

与上年末相比,在招行各大类零售贷款中,仅信用卡贷款余额不升反降。3月末,招行信用卡贷款余额为8237.68亿元,2021年末数据为8402.53亿元。

不良率方面,截至一季度末,招行零售贷款不良率为0.82%,与上年末持平。但具体来看,招商银行信用卡贷款不良率由上年末的1.65%升至1.72%。

一季度,招行信用卡新生成不良贷款87.68亿元,同比增加15.99亿元。对于增长原因,招行表示主要是受逾期认定时点调整政策、执行逾期60天以上下调不良政策并叠加疫情影响导致。

对于信用卡全年资产质量的走势,招行副行长兼首席风险官朱江涛曾判断,“信用卡贷款的月度不良生成峰值会在今年 8 月份,次高点会在今年5月份。这其中最大的不确定因素就是疫情。2022 年信用卡不良生成率会低于 2020 年的水平,我们有信心全年保持信用卡贷款整体资产质量稳定”。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。