- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

信用卡纠纷逐年上升 三类纠纷成金融商事纠纷主力军

发布:2015-07-17 来源:城市商报 浏览:299

昨天,苏州中院首次向社会发布《金融商事审判白皮书》。记者从该《白皮书》中获悉,去年以来,借款合同纠纷、担保类纠纷与信用卡纠纷成为苏州两级法院金融商事纠纷的“主力军”,占金融商事纠纷受案总数九成以上。尤其是各类信用卡纠纷,从2012年以来呈现逐年上升态势,且涉案标的逐年提高,从原来的万元以下到当下动辄几十万元。需要引起市民高度重视。

数据说话

三类纠纷成金融商事纠纷主力军

2014年,苏州法院共新收一审金融商事纠纷案件12332件,同比上升35.77%;审 结10618件,同 比 上 升23.32%。新收二审金融商事纠纷案件287件,同比上升168.22%;审结271件,同比上升171%。苏州法院受理的一审金融商事纠纷案件涉案标的总金额为310亿元,同比上升35.46%;二审金融商事纠纷案件涉案标的总金额为6.93亿元,同比上升130.72%。

2015年上半年,苏州法院共新收一审金融商事纠纷案件6654件,同比上升17.60%;涉案标的总金额为187.74亿元,同比上升18.68%。新收二审金融商事纠纷案件236件,同比上升151.06%。

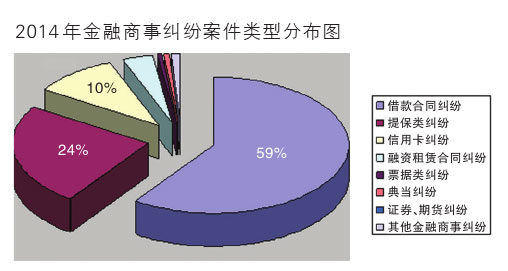

从新收案件的类型来看,借款合同纠纷、担保类纠纷与信用卡纠纷,是苏州法院金融商事纠纷的主力军。

2014年,上述三类纠纷一审案件总计11605件,占金融商事纠纷一审收案总数的94.1%。其中,借款合同纠纷数量占收案总数的59.85%,担保合同纠纷和担保追偿权纠纷数量,占收案总数的24.15%,信用卡纠纷数量占收案总数的10.1%。其他各类型金融商事案件收案数量也大多呈现上升趋势,其中融资租赁合同纠纷案件数量占收案总数的3.69%,典当纠纷案件数量占收案总数的0.56%。

2015年上半年,借款合同纠纷、担保类纠纷与信用卡纠纷三类一审案件总计6238件,占金融商事纠纷一审收案总数的93.75%。

信用卡纠纷案件数量逐年上升

统计显示,苏州法院受理的信用卡纠纷案件自2012年以来呈现逐年上升的态势。

2012年,信用卡纠纷为101件;2013年,信用卡纠纷猛增至942件;2014年,又增长到1246件。今年1-6月,信用卡纠纷已有691件。

法院在审理信用卡案件时发现,涉案持卡人利用移动POS机虚构交易等方式变相“提现”的现象很普遍。这也导致信用卡纠纷案件的涉案标的出现从原来的万元以下到动辄几十万的情形。

此外,2014年全市法院受理银行为被告的案件有41件。银行作为被告的案件主要存在以下情况:一是原告持票人对于因票据过期等原因而遭付款行拒付的,起诉要求银行返还票款;二是电子银行客户起诉银行,因其存款丢失或被诈骗分子诈骗,认为银行风险提示不到位、权利义务告知不清楚、电子银行系统存在风险屏障不合理;三是客户持有银行卡,但卡内存款在异地被他人取款或刷卡消费,客户以银行未尽安全保障义务为由,要求赔偿其被取款或消费的款项损失;四是原告主张银行在他案协助法院采取冻结存款措施时填错回执,导致其在该案中未能及时采取其他财产保全措施而实现债权,因而起诉银行赔偿损失。

金融商事案件区域分布状况

2014年,苏州地区一审金融商事纠纷收案数居前五位的法院是园区、吴江、昆山、常熟和姑苏法院,其中园区法院收案3607件,占全市收案总数的29.25%;吴江法院收案1798件,占全市收案总数的14.58%;昆山法院收案1354件,占全市收案总数的10.98%;常熟法院和姑苏法院分别收案1001件与905件,分别占全市收案总数的8.12%、7.34%。

法院指出:各基层法院商事案件收案数量的分布状况,是金融集聚效应的直接反映。近年来,园区努力打造“金融总部”经济,各大银行陆续进驻园区,导致苏州工业园区成为苏州地区金融的核心区域之一,金融机构与金融交易密集程度最高,而金融机构又往往在合同中有以金融机构所在地法院为管辖法院的格式条款约定,由此形成园区法院在金融商事纠纷案件收案数量上的高度集中。

典型案例

客户遭遇电信诈骗状告银行 银行已尽告知义务无需担责

去年3月28日,张某在某银行办理一张借记卡,并签约领取安全管理工具U宝,同时开通手机银行、个人网银服务。张某在办理业务时书面承诺其已经完全了解电子银行等各项服务协议内容,并在银行向其出示的《风险提示书》上签字确认。银行在该《风险提示书》中提示客户:注意假冒‘公、检、法、司’人“员进行‘电信诈骗’案件,应妥善保管银行卡、账号、密码、U宝和动态令牌等,如向陌生人泄露相关信息可能造成资金损失。”

去年3月30日,张某以受到诈骗为由向公安局报案,称其于当天下午接到自称是“深圳公安局工作人员”的电话以涉嫌贩毒为由要求其接受资金清查,其后其按照对方指示进入指定网站并输入银行卡号、密码、身份证号码等信息,随即张某的手机收到银行卡通过网上银行转出12万元的短信通知。之后,张某将银行告到法院,认为银行未尽到保护储户资金安全的责任,并要求银行赔偿其损失12万元,银行则认为张某因遭遇电信诈骗且未妥善保管账号、密码等导致损害发生,银行对此并无过错,故不应承担责任。

法院审理后认为,张某在办理银行卡及开通手机银行、网上银行时签订相关协议,并确认已完全了解协议内容,银行也就电信诈骗等风险向张某进行过提示。而网上银行转账业务需要同时具备银行卡号、密码、U宝密码,这些均由客户张某自行掌握,张某也承认自己在接到陌生来电后按照对方指示据实填入相应信息及密码,且在转账后银行及时向张某发送短信告知其账户变动信息。法院据此认定,银行已尽到相应的管控义务,对于张某的资金损失不应承担赔偿责任。

银行卡被“远程”盗刷

储户无过错银行要担责

去年1月26日23时34分至1月27日0时15分,苏州高新区的曹某陆续收到其银行卡被取现和转账的短信,可银行卡仍在曹某手中,其并未进行转账和取现行为。为此,曹某立即拨打银行的客服电话办理口头挂失手续,并立即报警。苏州高新区狮山派出所出警后,对曹某的银行卡进行核对确认卡片信息,并对曹某进行询问,制作了询问笔录。经核实,去年1月26日23时34分至1月27日0时15分,曹某的银行卡在江西省南昌市被分12次以转账和取款的方式取走存款62328元。而当时,曹某人在苏州。

为此,曹某将办理该银行卡的银行告上法庭,认为该银行疏于管理和维护,存在过错,应赔偿其全部存款损失;银行则认为曹某未能证明案发时异地交易系伪卡交易,且即便是盗刷曹某也存在泄露密码的过失,银行不存在过失,故不应承担责任。

法院审理后认为,曹某在收到短信提示发现其所持有的银行卡连续发生多笔异地交易后,立即进行口头挂失并报警。报警时即将其持有的银行卡交由警方审核,在银行未能提供相反证据时,应认定案涉银行卡的异地交易为伪卡交易。银行作为发卡方应为保证卡内信息安全提供技术支持,案涉银行卡被他人复制并使用,说明银行发行的卡片在技术上存在被复制、盗刷的风险,合理控制并分担风险是银行的合同义务,因此银行应对案涉伪卡交易造成的损失承担赔偿责任。银行虽主张曹某因自身原因造成密码泄露但其并未对该主张进行举证,故无证据证明曹某对涉案损失的发生存在过错。据此,法院判令银行赔偿曹某的全部存款损失62328元。

[法官提醒]作为普通储户在遇到银行卡被盗刷的情况时,从维权以及保护证据的角度考虑,可采取以下措施:1、及时报警,并通知发卡银行,减少损失;2、第一时间收集该款项并非由本人支取或者消费的证据,如在收到资金转出短信通知时第一时间去附近银行查询余额或取款并保存打印的凭证,证明真实的银行卡仍由自己持有。

如何防范金融法律风险?

法院作了以下提示。

一、是规范金融机构的业务操作,控制风险。强化风险意识,从严审查。严格制度执行,规范操作。

二、是提升风险防范意识,加强对金融消费者权益的保护。金融机构应大力宣传、普及金融知识,不断增强公众的风险意识,引导金融消费者根据自己的风险偏好和实际承受力选择适合自己的金融服务。选择服务好、有信誉的金融机构。金融机构在业务开展过程中提升服务质量,对于容易产生电信诈骗等犯罪行为的相关业务切实做好风险提示。

三、是加快市场诚信体系建设,严厉打击金融失信行为。加强失信“黑名单”的公开力度。对于存在《最高人民法院关于公布失信被执行人名单信息的若干规定》中六类情形的企业、个人,均要列入失信被执行人“黑名单”,从而使其在政府采购、招标投标、行政审批、政府扶持、融资信贷、市场准入、资质认定以及贷款、出境、高消费等方面均受到限制。

四、是金融消费者在接受各类金融服务时,应量入为出、量力而行;平时也应谨慎保护好自己的银行卡密码等个人信息,远离各类金融诈骗。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。