- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

虚拟信用卡凶猛,但无法改变信用卡的本质

发布:2014-04-08 来源:钛媒体网 浏览:226

随着阿里巴巴和腾讯双双高调与银行合作推出了“网络信用卡”的消息喧嚣尘上,已经渐渐淡去的“信用卡消亡论”又再次成为了市场的焦点。然而该产品刚刚被市场热捧就已经被央行叫停,其中产品与支付的安全性是主要因素。网络上大量针对这一政策进行了抨击,指摘其打击的新兴的互联网金融的创新。至于是否动了谁家的利益“蛋糕”的言论,则另当别论了。

信用卡消亡论,源自于前招商银行行长马蔚华的《颠覆信用卡》一文,之后又有中国平安董事长的马明哲以“10年内60%以上的现金、信用卡都将被取代”的言论推波助澜。以这二马的身份,又有阿里的马云和腾讯的马化腾加入,形成了一个强大而豪华的“四马难追”、“四马齐喑”的阵容,再加上各类媒体的炒作,似乎实体信用卡已经到了病入膏肓的境地。

实体信用卡难道真的只能坐以待毙而走向消亡吗?要对这个结论进行判断,首先应该认识一下信用卡的本质到底是什么。

在很多人眼里,信用卡只是一张能透支的银行卡,是除了能获得发卡银行的信贷消费以外,还能获得包括商户优惠、分期、积分、馈赠等多种服务的一个银行产品,很多人使用信用卡都纠结在卡种、信用额度之中,然而这只是一种表面的认识。

信用卡的本质上只是一个银行账户,但是由于账户的资金来源属于银行信贷资金而非用户自有,这一账户就成为信贷账户,而信用卡只是这个账户用于支付的一个工具。只是由于信用卡业务的特点和功能,能够为发卡银行带来巨大的收益,发卡银行赋予了它更多的服务内容,使得信用卡业务成为银行相对比较独立的重要业务。

有了这个认识之后,我们再来看信用卡真正的作用和功能。

一、信用卡带来的超值收益

1、透支利息的“源泉”

由于信用卡的本质是一个信贷产品,可以为发卡银行带来超额利息收入。以目前银行执行的普通贷款标准,最低贷款利率为六个月,标准为5.6%/年,最长为五年,标准为6.55%/年。而信用卡执行的贷款利率标准为0.5‰/日,折合为年利率竟然高达18%,超过普通贷款标准3倍。

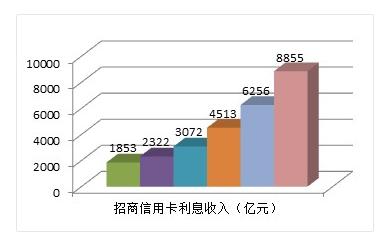

虽然信用卡提供了“免息还款期”的服务,但是从招商银行历年公布的年报中我们看到,由信用卡产生的“利息收入”的增长是惊人的:从2008年的18.53亿元,到2013年达到了88.55亿元,增长了4.8倍。而同阶段卡量的增长为1.5倍。由此可见,信用卡“透支利息”是信用卡为发卡银行带来超值收入的“源泉”。

2、刷卡手续费的“诱惑”

信用卡的另一个利润增长点是刷卡消费产生的手续费。信用卡消费交易时,需向商户收取手续费,尽管这个费用需要发卡银行、收单银行、清算组织共同分配,但是随着信用卡消费额的激增,这个收入不容小觑。以工商银行为例,2013年的信用卡消费金额为1.6万亿元,按照1‰的手续费收入和7:2:1的分配比例计算,理论上可以获得16亿元和11.2亿元;招商银行的9403亿元消费金额,也能够获得9.4亿元和6.6亿元(计算结果仅供参考)。

3、其它收入

信用卡在使用中,还有很多收费的项目,如取现手续费、超限费、滞纳金、年费、分期手续费等,这些项目构成了招商银行2013年的78亿元“非利息收入”。

从上述几项收入构成中,是信用卡为发卡银行带来的直接收益,这也是银行开展信用卡业务所追求的目标。

二、塑料卡片是最佳的材质

作为银行账户是不能直接在商户进行交易的,银行卡成为了最佳的支付工具。从上世纪六十年代塑料卡片的大量使用到今天,不管是脱机压卡、磁条卡,还是智能卡,塑料卡片以其轻便、坚固、经济的优势是显而易见的,这也是信用卡采用塑料材质通行五十多年的原因,目前尚未有更好的材质可以替代。

三、信用卡是最佳的客户细分工具

信用卡还具有一个很重要的功能,就是它还承载着客户细分的功能。银行仅从客户账户上,甚至货币本身只有面值而无等级之分,都无法为客户进行层级划分。从信用卡走上历史舞台后,尤其是万事达在80年代初首次推出“金卡”产品后,信用卡就成为银行客户细分的利器。

随着信用卡产业的飞速发展,卡等级的划分更加精细。根据MasterCard、VISA、AE、中国银联等信用卡组织的设计,分别对所发行的信用卡产品等级有非常明确的定位,包括高端卡、白金卡、金卡、普卡等,银行和服务系统就可以据此为不同卡等级用户提供精准的分类服务项目。

由此,我们可以比较清晰地看到,信用卡在银行产品链中具有的重要地位。当年它不是随随便便地诞生,是麦克纳马拉先生汇集于前人百年的智慧打造出的一个“世纪产品”。它不仅把个人消费信贷业务扩大到整个个人消费市场和金融领域,更是继纸币出现后对支付行业的又一次“革命”,信用卡由此被评为二十世纪最伟大的发明之一是当之无愧的。

从上世纪五十年代“大来卡”的诞生至今60多年的时间里,信用卡拉动着支付行业的进步,同时计算机技术的发展又推动了信用卡及支付行业的发展,特别是七十年代后,信用卡支付形式从签账、压卡、POS,到智能卡,信用卡产业得到了迅猛的发展。进入二十一世纪后,传统的POS支付模式,正在向互联网支付、移动支付等多种支付形式并存的局面转变。

随着社会热炒的所谓“互联网思维”,互联网金融似乎成了互联网企业进入金融领域的“跳板”,一些互联网大鳄纷纷涌入传统金融行业,这个钱包,那个支付的出现,给整个社会带来的感觉似乎互联网就要改变传统金融行业的现状和痼疾,这种思维方式又通过互联网的影响力影响到信用卡行业,“网络信用卡”、“虚拟信用卡”被推上了市场,似乎它们生来就是承载着“颠覆”传统信用卡的命运的。

纵观信用卡发展历史,它的本质只是银行个人消费信贷的一种支付工具,是一种具体的表现形式,它本身也是在60年发展的道路上不断地变革、创新和自我完善,才让我们今天能够 “一卡走世界”。

今天,信用卡和支付行业也在拥抱新的技术革命,依托于信用卡的移动支付、网络支付已经逐渐成为当今的主流支付方式。而信用卡无论是技术还是形式上的创新,如芯片卡、闪付、NFC等,都离不开信用卡的本质特点。至于被叫停的“虚拟信用卡“,也应该看作是属于实体信用卡向网络化的延伸,可以视为实体信用卡的一种“创新”。至于那些声嘶力竭地呐喊着要对实体信用卡“颠覆”和“革命”的论调,是对信用卡历史发展轨迹的“无知”。

实际上,虚拟信用卡早已进入市场,如中国银行的虚拟信用卡,它是依托实体信用卡账户生成的为网络支付使用的虚拟信用卡,出于网络支付安全的考虑,虚拟信用卡以小额支付为主用于网络支付。而此次高调登场的“网络信用卡”准备涉足普通信用卡的支付领域,这就涉及到支付网络安全、用户安全的核心问题,如果没有对支付安全问题准备好解决方案,网络信用卡被暂时叫停也是必然的,毕竟支付领域安全比便捷更重要。

随着互联网经济模式的发展,我们不能也不可能拒绝互联网技术对信用卡以及支付领域的影响和推动作用,我们更应该以积极的态度去面对。但是实体信用卡不会被简单地“颠覆”而消亡,它依旧会在金融支付领域里放射出耀眼的光芒。