- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

信用卡“寒冬”已过,信用卡与“明星效应”带动新式消费模式

发布:2021-12-06 来源:行长要览 浏览:261

12月1日,招商银行股份有限公司(下称“招行”)在建行35年发文,官宣苏炳添为全球品牌代言人。

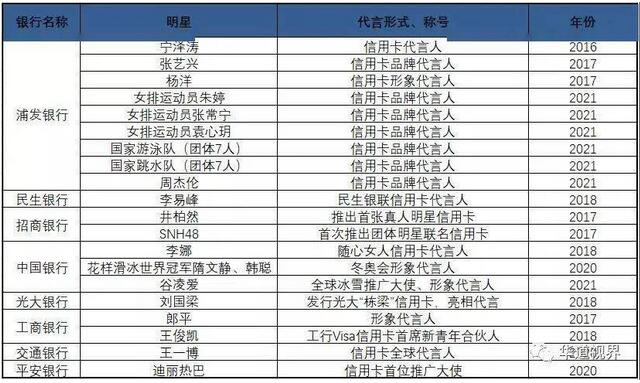

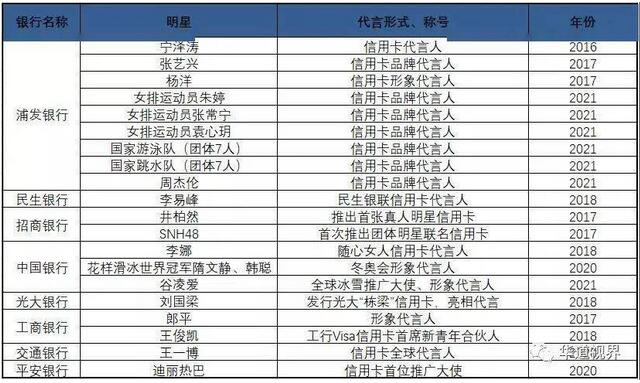

邀请体育运动员或是明星为银行机构代言现象的也不是首次了。据《行长要览》不完全统计,2016年至今,至少8家银行曾邀请明星或体育运动员代言,且多数代言业务为信用卡。

信用卡与“明星效应”

12月1日,招行发文官宣苏炳添为全球品牌代言人。据《行长要览》不完全统计,从2016年至今,至少有8家银行机构来让明星及体育运动员来代言。其中涉及到中国银行股份有限公司(下称“中行”)、中国工商银行股份有限公司(下称“工行”)、交通银行股份有限公司(下称“交行”)三家国有大行,上海浦东发展银行(下称“浦发银行”)、中国民生银行股份有限公司(下称“民生银行”)、招商银行股份有限公司(下称“招行”) 、中国光大银行(下称“光大银行”)、中国平安银行(下称“平安银行”)5家股份制银行。

图中可以看出,民生银行、招商银行、交通银行、平安银行基本以文娱明星为主,浦发银行及中行则更偏向于体育界明星。浦发银行从2016年至今,已9次邀请体育明星或是娱乐明星担任信用卡代言人、品牌代言人、形象代言人。最近8月17日,中行或是为迎接冬奥会,官宣谷爱凌成为银行形象代言人、中行全球冰雪推广大使。

很明显可以看出,上述银行中多数名人明星代言均是信用卡业务。

“银行信用卡X明星”早已不是什么新鲜事。实际上,伴随互联网经济的快速发展,第三方支付崛起,除了存款业务,作为另一银行重要来源之一的信用卡业务便随之受到冲击,也不得不走上数字化转型的道路。而Z时代消费群体的成长带动了新式消费模式,成为消费主力军,银行也只能迎合更新需求。

很显然,“粉丝经济”、“明星效应”消费市场巨大,确实是一个好的尝试,但粉丝是否会不顾自身实地需求盲目跟随偶像脚步去办理信用卡,能否保持理智“消费”,银行行业内信用卡业务又是否能保障健康发展,这些也是疑问。

前期,就如何选择金融产品或服务,银保监会表示要做到“三看一防止”。一看机构是否取得相应资质,二看产品是否符合自身需求和风险承受能力,三看收益是否合理,四要防止过度借贷。

除了从消费者角度出发,对于银行及相应代言人,银保监会也提出相应要求:金融产品供给主体应按照相关要求,规范金融营销宣传行为、不得以欺诈或引人误解的方式对产品服务进行营销宣传;不得对资产管理产品未来效果、收益或相关情况做出保证性承诺,不得明示或暗示保本、无风险或保收益。

明星等公众人物代言,应当遵守法律法规,不得为其未使用过的商品或者未接受过的服务作推荐、证明,不得明知或者应知广告虚假仍作推荐、证明。接受代言前,应当查验所代言机构是否具有合法资质,所代言产品和服务是否内容真实、符合监管要求。

信用卡“寒冬”已过

银行信用卡业务,到底这两年发展的怎么样呢?

事实上,2020年受疫情影响,银行信用卡发行量呈断崖式下跌。根据央行2020年数据,我国信用卡和借贷合一卡在用发卡数量共计7.78亿张,同比增长4.26%,环比增长0.25%。

信用卡资深专家董峥表示,2020年信用卡总体规模增速受到疫情严重影响,同比增速创下近5年来新低。“信用卡发卡量的下降,不能完全归于销售端。”另外他认为,多年来,银行信用卡部门一直采取的是“产品、市场、销售”的割裂模式,但是今天已经是买方市场,信用卡业务理念也应该转为“产品-市场-营销”。虽然仅是一个符号变化,但是根本或许就在其中。

今年以来,银行信用卡市场逐渐回暖。

截止今年二季度末,全国信用卡和借贷合一卡为7.9亿张,同比增长4.5%,人均持有信用卡和借贷合一卡0.56张。与2020年相比,基于社会对疫情因素的相对摆脱,银行信用卡发展呈现出整体上升的趋势。

银行信用卡如何能将“流量”变成“留量”或是银行所亟待解决的问题。

邀请体育运动员或是明星为银行机构代言现象的也不是首次了。据《行长要览》不完全统计,2016年至今,至少8家银行曾邀请明星或体育运动员代言,且多数代言业务为信用卡。

信用卡与“明星效应”

12月1日,招行发文官宣苏炳添为全球品牌代言人。据《行长要览》不完全统计,从2016年至今,至少有8家银行机构来让明星及体育运动员来代言。其中涉及到中国银行股份有限公司(下称“中行”)、中国工商银行股份有限公司(下称“工行”)、交通银行股份有限公司(下称“交行”)三家国有大行,上海浦东发展银行(下称“浦发银行”)、中国民生银行股份有限公司(下称“民生银行”)、招商银行股份有限公司(下称“招行”) 、中国光大银行(下称“光大银行”)、中国平安银行(下称“平安银行”)5家股份制银行。

图中可以看出,民生银行、招商银行、交通银行、平安银行基本以文娱明星为主,浦发银行及中行则更偏向于体育界明星。浦发银行从2016年至今,已9次邀请体育明星或是娱乐明星担任信用卡代言人、品牌代言人、形象代言人。最近8月17日,中行或是为迎接冬奥会,官宣谷爱凌成为银行形象代言人、中行全球冰雪推广大使。

很明显可以看出,上述银行中多数名人明星代言均是信用卡业务。

“银行信用卡X明星”早已不是什么新鲜事。实际上,伴随互联网经济的快速发展,第三方支付崛起,除了存款业务,作为另一银行重要来源之一的信用卡业务便随之受到冲击,也不得不走上数字化转型的道路。而Z时代消费群体的成长带动了新式消费模式,成为消费主力军,银行也只能迎合更新需求。

很显然,“粉丝经济”、“明星效应”消费市场巨大,确实是一个好的尝试,但粉丝是否会不顾自身实地需求盲目跟随偶像脚步去办理信用卡,能否保持理智“消费”,银行行业内信用卡业务又是否能保障健康发展,这些也是疑问。

前期,就如何选择金融产品或服务,银保监会表示要做到“三看一防止”。一看机构是否取得相应资质,二看产品是否符合自身需求和风险承受能力,三看收益是否合理,四要防止过度借贷。

除了从消费者角度出发,对于银行及相应代言人,银保监会也提出相应要求:金融产品供给主体应按照相关要求,规范金融营销宣传行为、不得以欺诈或引人误解的方式对产品服务进行营销宣传;不得对资产管理产品未来效果、收益或相关情况做出保证性承诺,不得明示或暗示保本、无风险或保收益。

明星等公众人物代言,应当遵守法律法规,不得为其未使用过的商品或者未接受过的服务作推荐、证明,不得明知或者应知广告虚假仍作推荐、证明。接受代言前,应当查验所代言机构是否具有合法资质,所代言产品和服务是否内容真实、符合监管要求。

信用卡“寒冬”已过

银行信用卡业务,到底这两年发展的怎么样呢?

事实上,2020年受疫情影响,银行信用卡发行量呈断崖式下跌。根据央行2020年数据,我国信用卡和借贷合一卡在用发卡数量共计7.78亿张,同比增长4.26%,环比增长0.25%。

信用卡资深专家董峥表示,2020年信用卡总体规模增速受到疫情严重影响,同比增速创下近5年来新低。“信用卡发卡量的下降,不能完全归于销售端。”另外他认为,多年来,银行信用卡部门一直采取的是“产品、市场、销售”的割裂模式,但是今天已经是买方市场,信用卡业务理念也应该转为“产品-市场-营销”。虽然仅是一个符号变化,但是根本或许就在其中。

今年以来,银行信用卡市场逐渐回暖。

截止今年二季度末,全国信用卡和借贷合一卡为7.9亿张,同比增长4.5%,人均持有信用卡和借贷合一卡0.56张。与2020年相比,基于社会对疫情因素的相对摆脱,银行信用卡发展呈现出整体上升的趋势。

银行信用卡如何能将“流量”变成“留量”或是银行所亟待解决的问题。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。