- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

信用卡数字力提升规划与实践

发布:2023-04-12 来源:中国信用卡 浏览:440

作者 中国建设银行信用卡中心数据管理处处长 宋丹蒂

信用卡行业经过多年的高速发展后,发卡增速已明显放缓,利用传统渠道进行规模扩张的方式难以为继,行业进入更加专业化、差异化、精细化的高质量发展阶段。与此同时,互联网平台凭借客户、流量、场景等优势,纷纷入局消费金融领域,与发卡银行在业务和市场份额方面进行正面竞争。如何加快数字化升级转型,实现信用卡业务的高质量发展,成为银行抢占未来竞争制高点的“必答题”。行业领先银行都将数字化转型作为战略选择,以期提高客户经营管理水平、提升信用卡业务的盈利能力,在市场竞争中占据有利地位。

一、信用卡数字力提升路线

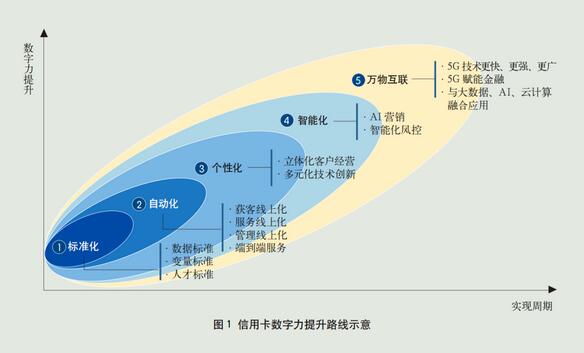

从银行数字化转型的经验来看,为占据市场竞争优势地位,各银行持续推进数字化能力建设和应用服务升级。信用卡数字力提升路线如图1所示,该图简要说明了信用卡行业转型的五个阶段以及各阶段的重点工作。

1. 标准化

数据标准是数字力提升的基石。数据生产要素在银行范围内共享的前提是形成对数据的统一认知,因此要统一基础数据定义、数据口径、加工方式、异议处理等,实现标准统一,降低管理和沟通成本,对其中最重要的核心数据要制定严格管控的数据标准,确定取值监控规则。

2. 自动化

自动化主要包括获客线上化、服务线上化、管理线上化以及端到端服务等。获客线上化是指通过构建线上线下双轮驱动的获客新格局,以数字化技术推动信用卡全渠道、全场景获客,持续提升线上获客能力。管理线上化是指加强银行内部交易系统、手机银行、银行生活类App、微信银行、小程序、短信、客服电话等各渠道的数据引入及客户体验监测,监控信用卡热点问题,构建服务渠道偏好模型,建立客户负面事件库,开发客户流失预警模型,实现客户差异化管理。服务线上化是指建立涵盖微信公众号、小程序等多平台的新媒体矩阵,打造由手机银行和以生活、消费、金融为核心的银行生活类App组成的“双子星平台”,形成全方位、多层次的服务体系。端到端服务是指建立一套完善的、体系化、自动化的数据处理及服务流程,打通银行内各业务系统接口,持续提升端到端服务能力。

3. 个性化

银行持续推动数字化客户经营模式的优化升级,提供基于客户旅程的深度差异化服务,精准提升客户体验,制定针对不同客户的市场化利率定价策略,推进利率的“客户差异化”;利用人工智能技术加强与客户实时互动,通过隐私计算实现数据的快速交互,以多元化技术创新手段助力立体化客户经营格局的形成。

4. 智能化

智能化主要涵盖AI营销和智能化风控。以智能化风控为例,银行推进信用卡风控工作全面智能化,锻造基于长尾客户旅程交互的秒批能力,实现无数据断点的实时发卡。依托大数据决策引擎,支持每天亿级金融交易实时毫秒内极速响应,实现风控效率和价值管理能力双重升级。

5. 万物互联

在5G技术赋能下,银行加快金融科技创新,推动业务流程改造、服务模式革新、监管机制变革,重构业务服务生态,将金融服务植入用户端、机构端、政府端,使其无感融入生活场景,让金融服务更多下沉至长尾客群,提升金融服务的便利性与可得性。

二、信用卡数字力提升着力点

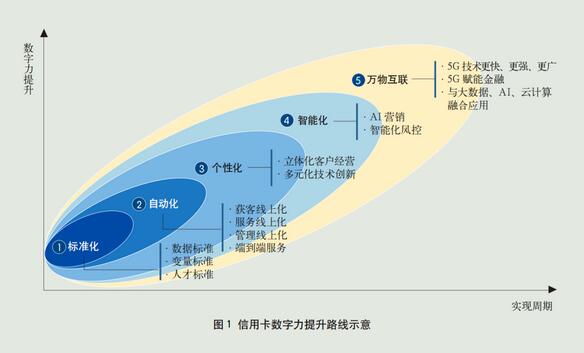

随着银行在核心服务环节数字化能力的不断提升,技术不断驱动着产品及经营模式升级,超级产品应运而生,可连接多功能场景生态,提供全方位服务。银行持续加大科技投入,进一步驱动客户精细化服务能力提升,围绕客户旅程服务的关键环节打造核心能力(如图2所示),构建竞争护城河,以“5G时代”工业标准化数据思维建立信用卡线上经营新模式。

1. 数字化获客

一是推动模式转变。银行推进“客户洞察—场景营销—端到端进件”的经营模式向基于长尾客户旅程的触达交互式营销模式转变,借助埋点实时数据和前沿算法,获取客户需求线索、渠道偏好,布局线上线下渠道,进行差异化资源配置,形成互联网流量平台的场景覆盖与运营机制;加大App渠道建设和获客力度,外拓经营边界、内提转化效率,搭载丰富的“金融+生活”功能场景,实现“平台生态经营+埋点数据赋能”,推进基于分行维度的营销渠道管理模式向“一点接入、覆盖全国”的模式转变,为信用卡获客和客户经营提供坚实支撑。

二是打造超级产品。数字化时代是超级产品的时代,一个产品只有做到极致,功能强大丰富,并且能直击客户的需求痛点,才能在与客户旅程的连接中得到快速响应。

2. 数字化营销

银行着力建设信用卡策略平台,将金融科技与业务场景有机结合,由“一刀切”的静态客户分群转变为分层分群的动态客户生命周期管理,实现数据驱动的客户全生命周期智能化营销,覆盖获客期、发展期、成熟期和衰退期四个阶段,以及新客获取、预审批、客户识别、伪冒欺诈、审批、用卡培育、激活用卡、消费提升、一般分期、循环取现、专项分期、额度调整、产品适配、权益服务、积分兑换、风险预警、客户挽留和催收共18个关键节点。利用客户渠道偏好,借力信用卡策略平台,应用风险统筹、自动运营、可视化监控等功能,实现营销活动精准触达、运营模式自动化智能推荐,有效提升营销触达率和转化率。

3. 数字化风控

随着移动互联网的兴起,越来越多的线下贷款业务逐步转移到线上,各机构的贷款产品被放到公开透明的环境中进行比较,暴露出传统风控体系数据质量差、人力成本高、审批流程慢、迭代周期长等问题,在互联网金融竞争环境下处于劣势。

在智能风控时代,银行亟待转换思路开展线上流量“争夺战”,重点关注数量庞大的长尾客户,基于客户旅程构建信贷业务数字化整体解决方案和数据闭环,迭代升级智能风控核心能力,借助互联网技术不断推动金融线上场景开发应用,实现秒批秒贷的风险决策能力,打造数字化智能风控全流程管理机制。

海量数据是智能风控管理的重要条件。线上化智能风控的数据源主要分为两类:一类是强金融属性数据,如征信报告、消费能力资产状况、多头借贷情况等,可以较好地刻画客户的风险状况;另一类是金融机构常规数据,如运营商信息、地理位置、设备属性等,可通过特征工程对智能风控模型起到很好的补充和增益作用。

在海量数据基础上,银行可应用大数据平台、决策引擎和智能模型打造智能风控模型体系,替代传统风控中的人工操作,实现秒批秒贷,提高决策精度和效率。其中大数据平台是基础,包括数据清洗、数据管理和数据应用等功能,为线上模型和策略提供高质量的数据保障;决策引擎是媒介,承载风控人员部署的模型和策略,并且能够通过线上的“冠军挑战者”确定最优策略;智能模型是大脑,将原始数据提炼成组合规则和复杂模型,从而实时预测持卡人风险水平。目前较前沿热门的智能风控模型算法有遗传算法、图计算和XGBoost算法等。

4. 数字化运营

数字化运营的基础是建立信用卡数据标准体系。银行通过建立数据标准、机控数据采集质量、监测数据流转质量,实现信用卡数据标准的准确执行。该体系可用于定位信用卡经营领域的关键数据项,统一数据采集规范,部署源系统端的数据采集控制、仓库端的数据流转质量检测,形成自动化的信用卡数据质量控制机制,确保数据流转环节准确、完整。以工业标准化思维模式制定的数据标准,奠定了信用卡数字化运营的数据底座,加速信用卡数字化转型的自动化、线上化进程,在为监管机构提供清晰、精准的明细数据的同时,支撑银行实现线上化客户旅程全触点的实时响应及交互,进一步支持跨界信息融合与基于场景金融的业务创新,推动银行开放能力不断深化,为信用卡业务发展带来机遇。

数字化运营需要强化数据安全管理。2021年9月,《中华人民共和国数据安全法》正式施行。数据作为生产要素,关于其价值创造的法律体系和规范准则逐步建立和完善。实践中,数据安全管理机制以数据安全分级为基础,结合数据生命周期各个节点,不断推进数据生命周期安全管理建设,形成合规管理、管理制度的迭代工作机制。银行亦可利用联邦学习技术探索数据价值转化,在保证大数据交换时的信息安全、保护终端数据和个人数据隐私、合法合规的前提下,开展多参与方或多计算节点之间的高效率机器学习,为业务赋能。

5. 数字化人才

党的二十大报告中指出,要加快建设国家战略人才力量。战略人才是站在国际科技前沿,引领科技自主创新,承担国家战略科技任务,支持我国高水平科技自立自强的重要力量。

银行需要培养战略人才,提升科技自研能力,推进核心技术攻关。战略人才是具有跨领域知识结构和思维的复合型人才,需要具有高度战略视野,对社会运行、金融业务、数字技术的发展趋势有独到的判断能力,能充分理解数据理论、IT技术和业务,既要对数据工作有深刻的理解,又要掌握IT实施细节,还能深刻洞察业务痛点,具备产品运营和市场营销能力,如此才能够真正做到立足客户视角,深度、动态地了解客户需求,快速推动功能应用的敏捷开发。实际工作中,银行可持续开展前沿算法和技术培训,加强技术部门、业务部门及外部机构的交流研讨,推进数据分析师初级、中级、高级人才认证工作,深入开展大数据应用项目,推动业务和策略需求落地,积极发表专业前沿领域论文,加大专利申请力度,持续培养具有数据思维的业务创新人才、掌握机器学习算法和具有业务洞察能力的数据科学家、能够引领业务发展的数字化经营高端管理人才。

信用卡数字化转型和数字力提升没有“放之四海而皆准”的模式,是具有个性化属性的系统工程。各银行处于不同的转型阶段,具有不同的业务痛点,因此要找准科技和自身业务优势的融合点,分步骤、分阶段推进数字化转型,为信用卡各项业务提供全面、实时、准确、便捷的赋能能力,在数字化时代取得更大竞争优势,创造更大业务价值。

信用卡行业经过多年的高速发展后,发卡增速已明显放缓,利用传统渠道进行规模扩张的方式难以为继,行业进入更加专业化、差异化、精细化的高质量发展阶段。与此同时,互联网平台凭借客户、流量、场景等优势,纷纷入局消费金融领域,与发卡银行在业务和市场份额方面进行正面竞争。如何加快数字化升级转型,实现信用卡业务的高质量发展,成为银行抢占未来竞争制高点的“必答题”。行业领先银行都将数字化转型作为战略选择,以期提高客户经营管理水平、提升信用卡业务的盈利能力,在市场竞争中占据有利地位。

一、信用卡数字力提升路线

从银行数字化转型的经验来看,为占据市场竞争优势地位,各银行持续推进数字化能力建设和应用服务升级。信用卡数字力提升路线如图1所示,该图简要说明了信用卡行业转型的五个阶段以及各阶段的重点工作。

1. 标准化

数据标准是数字力提升的基石。数据生产要素在银行范围内共享的前提是形成对数据的统一认知,因此要统一基础数据定义、数据口径、加工方式、异议处理等,实现标准统一,降低管理和沟通成本,对其中最重要的核心数据要制定严格管控的数据标准,确定取值监控规则。

2. 自动化

自动化主要包括获客线上化、服务线上化、管理线上化以及端到端服务等。获客线上化是指通过构建线上线下双轮驱动的获客新格局,以数字化技术推动信用卡全渠道、全场景获客,持续提升线上获客能力。管理线上化是指加强银行内部交易系统、手机银行、银行生活类App、微信银行、小程序、短信、客服电话等各渠道的数据引入及客户体验监测,监控信用卡热点问题,构建服务渠道偏好模型,建立客户负面事件库,开发客户流失预警模型,实现客户差异化管理。服务线上化是指建立涵盖微信公众号、小程序等多平台的新媒体矩阵,打造由手机银行和以生活、消费、金融为核心的银行生活类App组成的“双子星平台”,形成全方位、多层次的服务体系。端到端服务是指建立一套完善的、体系化、自动化的数据处理及服务流程,打通银行内各业务系统接口,持续提升端到端服务能力。

3. 个性化

银行持续推动数字化客户经营模式的优化升级,提供基于客户旅程的深度差异化服务,精准提升客户体验,制定针对不同客户的市场化利率定价策略,推进利率的“客户差异化”;利用人工智能技术加强与客户实时互动,通过隐私计算实现数据的快速交互,以多元化技术创新手段助力立体化客户经营格局的形成。

4. 智能化

智能化主要涵盖AI营销和智能化风控。以智能化风控为例,银行推进信用卡风控工作全面智能化,锻造基于长尾客户旅程交互的秒批能力,实现无数据断点的实时发卡。依托大数据决策引擎,支持每天亿级金融交易实时毫秒内极速响应,实现风控效率和价值管理能力双重升级。

5. 万物互联

在5G技术赋能下,银行加快金融科技创新,推动业务流程改造、服务模式革新、监管机制变革,重构业务服务生态,将金融服务植入用户端、机构端、政府端,使其无感融入生活场景,让金融服务更多下沉至长尾客群,提升金融服务的便利性与可得性。

二、信用卡数字力提升着力点

随着银行在核心服务环节数字化能力的不断提升,技术不断驱动着产品及经营模式升级,超级产品应运而生,可连接多功能场景生态,提供全方位服务。银行持续加大科技投入,进一步驱动客户精细化服务能力提升,围绕客户旅程服务的关键环节打造核心能力(如图2所示),构建竞争护城河,以“5G时代”工业标准化数据思维建立信用卡线上经营新模式。

1. 数字化获客

一是推动模式转变。银行推进“客户洞察—场景营销—端到端进件”的经营模式向基于长尾客户旅程的触达交互式营销模式转变,借助埋点实时数据和前沿算法,获取客户需求线索、渠道偏好,布局线上线下渠道,进行差异化资源配置,形成互联网流量平台的场景覆盖与运营机制;加大App渠道建设和获客力度,外拓经营边界、内提转化效率,搭载丰富的“金融+生活”功能场景,实现“平台生态经营+埋点数据赋能”,推进基于分行维度的营销渠道管理模式向“一点接入、覆盖全国”的模式转变,为信用卡获客和客户经营提供坚实支撑。

二是打造超级产品。数字化时代是超级产品的时代,一个产品只有做到极致,功能强大丰富,并且能直击客户的需求痛点,才能在与客户旅程的连接中得到快速响应。

2. 数字化营销

银行着力建设信用卡策略平台,将金融科技与业务场景有机结合,由“一刀切”的静态客户分群转变为分层分群的动态客户生命周期管理,实现数据驱动的客户全生命周期智能化营销,覆盖获客期、发展期、成熟期和衰退期四个阶段,以及新客获取、预审批、客户识别、伪冒欺诈、审批、用卡培育、激活用卡、消费提升、一般分期、循环取现、专项分期、额度调整、产品适配、权益服务、积分兑换、风险预警、客户挽留和催收共18个关键节点。利用客户渠道偏好,借力信用卡策略平台,应用风险统筹、自动运营、可视化监控等功能,实现营销活动精准触达、运营模式自动化智能推荐,有效提升营销触达率和转化率。

3. 数字化风控

随着移动互联网的兴起,越来越多的线下贷款业务逐步转移到线上,各机构的贷款产品被放到公开透明的环境中进行比较,暴露出传统风控体系数据质量差、人力成本高、审批流程慢、迭代周期长等问题,在互联网金融竞争环境下处于劣势。

在智能风控时代,银行亟待转换思路开展线上流量“争夺战”,重点关注数量庞大的长尾客户,基于客户旅程构建信贷业务数字化整体解决方案和数据闭环,迭代升级智能风控核心能力,借助互联网技术不断推动金融线上场景开发应用,实现秒批秒贷的风险决策能力,打造数字化智能风控全流程管理机制。

海量数据是智能风控管理的重要条件。线上化智能风控的数据源主要分为两类:一类是强金融属性数据,如征信报告、消费能力资产状况、多头借贷情况等,可以较好地刻画客户的风险状况;另一类是金融机构常规数据,如运营商信息、地理位置、设备属性等,可通过特征工程对智能风控模型起到很好的补充和增益作用。

在海量数据基础上,银行可应用大数据平台、决策引擎和智能模型打造智能风控模型体系,替代传统风控中的人工操作,实现秒批秒贷,提高决策精度和效率。其中大数据平台是基础,包括数据清洗、数据管理和数据应用等功能,为线上模型和策略提供高质量的数据保障;决策引擎是媒介,承载风控人员部署的模型和策略,并且能够通过线上的“冠军挑战者”确定最优策略;智能模型是大脑,将原始数据提炼成组合规则和复杂模型,从而实时预测持卡人风险水平。目前较前沿热门的智能风控模型算法有遗传算法、图计算和XGBoost算法等。

4. 数字化运营

数字化运营的基础是建立信用卡数据标准体系。银行通过建立数据标准、机控数据采集质量、监测数据流转质量,实现信用卡数据标准的准确执行。该体系可用于定位信用卡经营领域的关键数据项,统一数据采集规范,部署源系统端的数据采集控制、仓库端的数据流转质量检测,形成自动化的信用卡数据质量控制机制,确保数据流转环节准确、完整。以工业标准化思维模式制定的数据标准,奠定了信用卡数字化运营的数据底座,加速信用卡数字化转型的自动化、线上化进程,在为监管机构提供清晰、精准的明细数据的同时,支撑银行实现线上化客户旅程全触点的实时响应及交互,进一步支持跨界信息融合与基于场景金融的业务创新,推动银行开放能力不断深化,为信用卡业务发展带来机遇。

数字化运营需要强化数据安全管理。2021年9月,《中华人民共和国数据安全法》正式施行。数据作为生产要素,关于其价值创造的法律体系和规范准则逐步建立和完善。实践中,数据安全管理机制以数据安全分级为基础,结合数据生命周期各个节点,不断推进数据生命周期安全管理建设,形成合规管理、管理制度的迭代工作机制。银行亦可利用联邦学习技术探索数据价值转化,在保证大数据交换时的信息安全、保护终端数据和个人数据隐私、合法合规的前提下,开展多参与方或多计算节点之间的高效率机器学习,为业务赋能。

5. 数字化人才

党的二十大报告中指出,要加快建设国家战略人才力量。战略人才是站在国际科技前沿,引领科技自主创新,承担国家战略科技任务,支持我国高水平科技自立自强的重要力量。

银行需要培养战略人才,提升科技自研能力,推进核心技术攻关。战略人才是具有跨领域知识结构和思维的复合型人才,需要具有高度战略视野,对社会运行、金融业务、数字技术的发展趋势有独到的判断能力,能充分理解数据理论、IT技术和业务,既要对数据工作有深刻的理解,又要掌握IT实施细节,还能深刻洞察业务痛点,具备产品运营和市场营销能力,如此才能够真正做到立足客户视角,深度、动态地了解客户需求,快速推动功能应用的敏捷开发。实际工作中,银行可持续开展前沿算法和技术培训,加强技术部门、业务部门及外部机构的交流研讨,推进数据分析师初级、中级、高级人才认证工作,深入开展大数据应用项目,推动业务和策略需求落地,积极发表专业前沿领域论文,加大专利申请力度,持续培养具有数据思维的业务创新人才、掌握机器学习算法和具有业务洞察能力的数据科学家、能够引领业务发展的数字化经营高端管理人才。

信用卡数字化转型和数字力提升没有“放之四海而皆准”的模式,是具有个性化属性的系统工程。各银行处于不同的转型阶段,具有不同的业务痛点,因此要找准科技和自身业务优势的融合点,分步骤、分阶段推进数字化转型,为信用卡各项业务提供全面、实时、准确、便捷的赋能能力,在数字化时代取得更大竞争优势,创造更大业务价值。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。