- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

中信银行信用卡2020年业绩发布,发卡量突破9200万张,不良率同比下降

发布:2021-03-26 来源:老董聊卡 浏览:2010

刚刚中信银行发布了2020年报,中信信用卡业绩也一并亮相。2020年,尽管疫情对信用卡业务造成了严重的影响,但是中信信用卡依然交出一份不错的成绩单,发卡量、营业收入全年实现正增长。

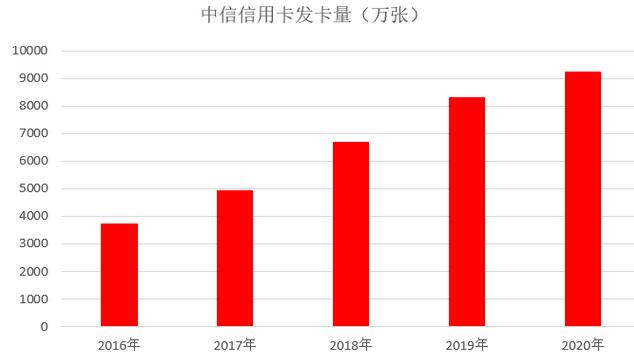

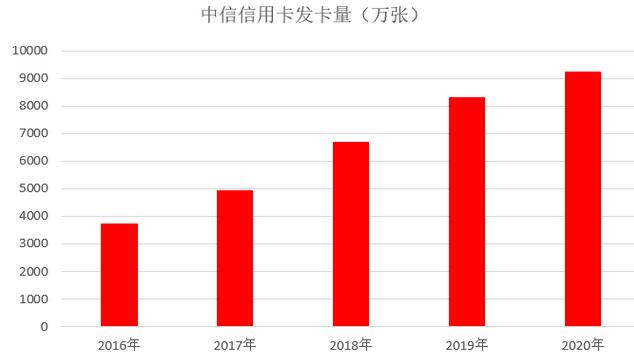

2020年,中信信用卡累计发卡9262.14万张,突破9000万大关,较上年末增长11.16%;

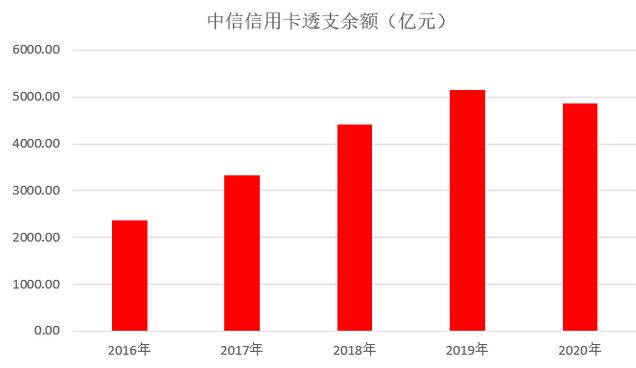

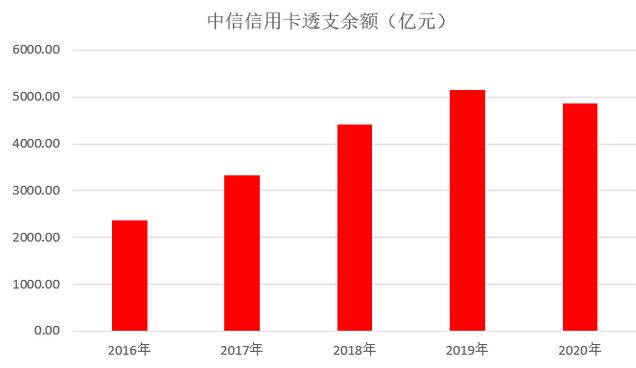

2020年,中信信用卡透支余额4852.32亿元,较上年末下降5.64%;

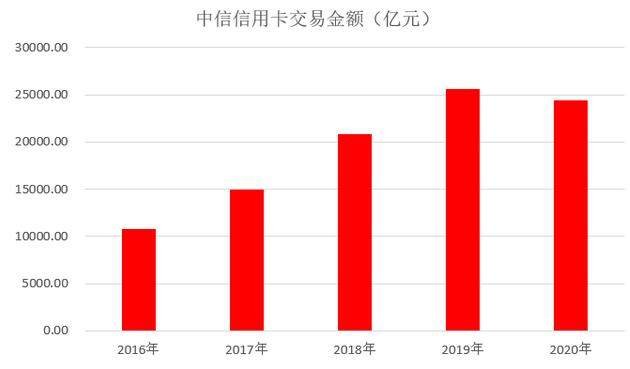

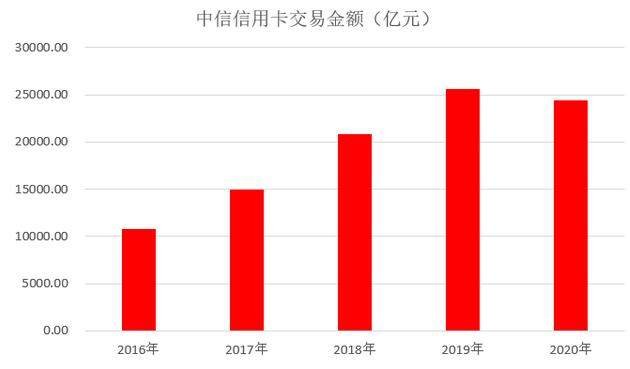

2020年,中信信用卡交易金额24376.88亿元,较上年末下降4.83%;

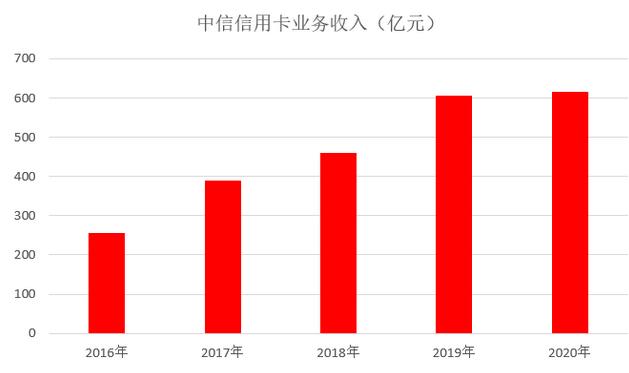

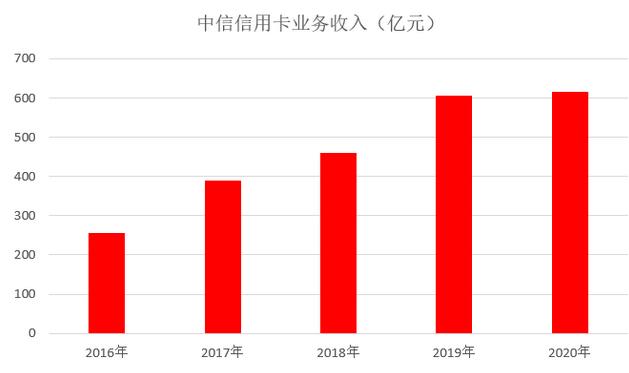

2020年,中信信用卡业务收入614.98亿元,较上年末增长1.64%;

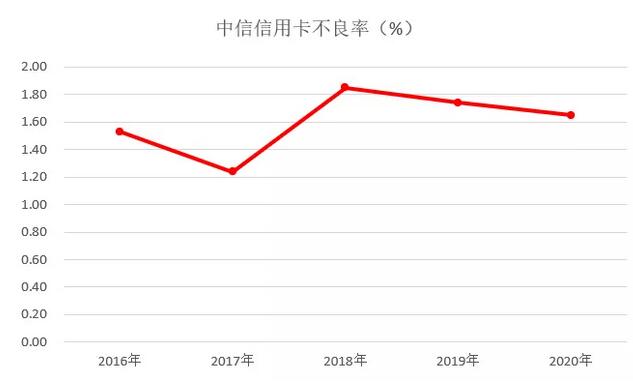

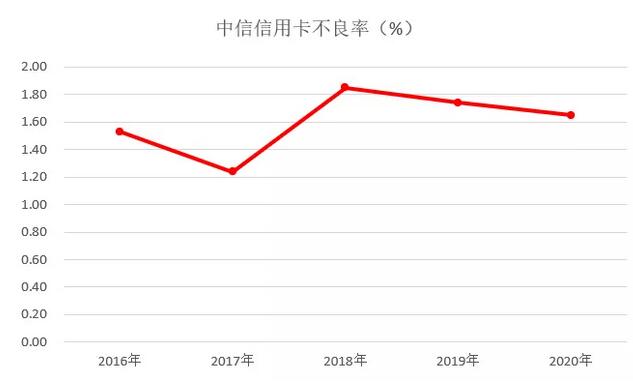

2020年,中信信用卡采用了更为严格的贷款风险分类标准,首次将信用卡逾期90天以上纳入不良压缩为60天,以体现更为审慎的风险管理原则。按照首次执行的新分类标准,中信信用卡不良贷款余额为115.61亿元,不良率为2.38%。如果按原分类标准(逾期90天以上纳入不良),不良贷款余额为80.04亿元,不良率为1.65%,同比2019年下降0.09个百分点。

备注:本图依据原分类标准

2020年中信信用卡充分发挥创新自研的金融科技优势,加速推进数字化转型。新一代信用卡核心系统稳定运行,整体服务成功率99.999%,支持授权交易峰值4,500TPS,服务可用率、联机交易、批处理等各项运行指标平稳高效,充分验证其卓越性能。通过打造大数据、AI赋能驱动,提升数字化经营能力。

中信银行与华为合作,业内首发“中信银行Huawei Card”联名信用卡,结合华为场景和生态,打造全新数字信用卡,为用户提供更便捷、智能、安全的申卡、用卡体验。信用卡在历经Diners Club实体卡的1.0时代、到信用卡绑定第三方支付的2.0时代之后,由此迈入了信用卡与手机合二为一的3.0时代,中信银行Huawei Card率先成为信用卡3.0时代的标志性产品。

下半年随着消费回暖,商旅出行需求呈现逐步恢复趋势。中信信用卡积极推动商旅场景创新,以商旅产品和商旅平台为抓手,通过差异化类型活动支撑,构建商旅出行链条的闭环经营。围绕商旅出行服务链条开展特色市场活动,并针对商旅客群制定核心、重点、泛商旅、潜在客群等细分经营策略,有效提升客户体验。中信信用卡累计商旅信用卡持卡客户达940万户。

中信信用卡深化用户分群精细化经营,回归消费本源,根据用户消费行为、人生阶段及用卡生命周期,搭建28个重点经营客群体系,致力于为客户无缝提供优质金融产品及服务;聚焦细分用户需求,围绕餐饮、玩乐、出行、购物等12类需求、55个细分生活场景,打造覆盖用户全消费场景的“生活+金融”生态圈,有效提升用户活跃度;推进客群精准促动,将客群、产品、渠道穿透打通,精准匹配产品、渠道、营销、风控等经营策略,实现客群的精准促动。

中信信用卡推进大数据技术与信用卡客户经营、理财、中收、风险等业务融合,创新打造5G全IP开放式服务平台,重塑信用卡客户经营模式;搭建并完善具有自主知识产权的“AI+”智能平台,提供智能外呼、声纹识别、语音导航等服务,并持续深化业务场景应用,AI机器人已应用于信用卡审批、催收、营销等200余个业务场景。

2020年,中信信用卡累计发卡9262.14万张,突破9000万大关,较上年末增长11.16%;

2020年,中信信用卡透支余额4852.32亿元,较上年末下降5.64%;

2020年,中信信用卡交易金额24376.88亿元,较上年末下降4.83%;

2020年,中信信用卡业务收入614.98亿元,较上年末增长1.64%;

2020年,中信信用卡采用了更为严格的贷款风险分类标准,首次将信用卡逾期90天以上纳入不良压缩为60天,以体现更为审慎的风险管理原则。按照首次执行的新分类标准,中信信用卡不良贷款余额为115.61亿元,不良率为2.38%。如果按原分类标准(逾期90天以上纳入不良),不良贷款余额为80.04亿元,不良率为1.65%,同比2019年下降0.09个百分点。

备注:本图依据原分类标准

2020年中信信用卡充分发挥创新自研的金融科技优势,加速推进数字化转型。新一代信用卡核心系统稳定运行,整体服务成功率99.999%,支持授权交易峰值4,500TPS,服务可用率、联机交易、批处理等各项运行指标平稳高效,充分验证其卓越性能。通过打造大数据、AI赋能驱动,提升数字化经营能力。

中信银行与华为合作,业内首发“中信银行Huawei Card”联名信用卡,结合华为场景和生态,打造全新数字信用卡,为用户提供更便捷、智能、安全的申卡、用卡体验。信用卡在历经Diners Club实体卡的1.0时代、到信用卡绑定第三方支付的2.0时代之后,由此迈入了信用卡与手机合二为一的3.0时代,中信银行Huawei Card率先成为信用卡3.0时代的标志性产品。

下半年随着消费回暖,商旅出行需求呈现逐步恢复趋势。中信信用卡积极推动商旅场景创新,以商旅产品和商旅平台为抓手,通过差异化类型活动支撑,构建商旅出行链条的闭环经营。围绕商旅出行服务链条开展特色市场活动,并针对商旅客群制定核心、重点、泛商旅、潜在客群等细分经营策略,有效提升客户体验。中信信用卡累计商旅信用卡持卡客户达940万户。

中信信用卡深化用户分群精细化经营,回归消费本源,根据用户消费行为、人生阶段及用卡生命周期,搭建28个重点经营客群体系,致力于为客户无缝提供优质金融产品及服务;聚焦细分用户需求,围绕餐饮、玩乐、出行、购物等12类需求、55个细分生活场景,打造覆盖用户全消费场景的“生活+金融”生态圈,有效提升用户活跃度;推进客群精准促动,将客群、产品、渠道穿透打通,精准匹配产品、渠道、营销、风控等经营策略,实现客群的精准促动。

中信信用卡推进大数据技术与信用卡客户经营、理财、中收、风险等业务融合,创新打造5G全IP开放式服务平台,重塑信用卡客户经营模式;搭建并完善具有自主知识产权的“AI+”智能平台,提供智能外呼、声纹识别、语音导航等服务,并持续深化业务场景应用,AI机器人已应用于信用卡审批、催收、营销等200余个业务场景。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。