- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

未来信用卡业务发展的“三驾马车”:场景化、平台化、科技化

发布:2021-01-20 来源:金卡生活 浏览:222

作为2020年世界经济的最大变量,新冠肺炎疫情致使全球消费指数下滑,尽管如此,中国仍然是保持正增长的经济体。一方面,在数智化转型成为国内消费市场的核心动能下,围绕着消费者、行业、品牌和营销场域的创新在进行中;另一方面,“内循环、双循环”的新发展格局下,消费市场逐渐回暖;再一方面,根据银行卡消费数据显示,消费曲线呈现出明显的B.C.(Before Corona“新冠前”)停滞趋势和A.C.(After Corona“新冠后”)上升趋势。

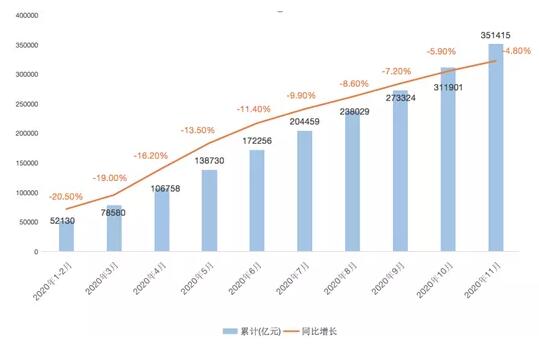

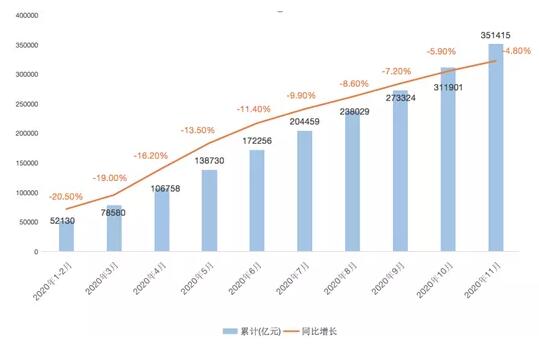

国家统计局数据显示,2020年上半年我国社会消费品零售总额(以下简称“社零总额”)同比增速始终为负,第二季度最终消费支出对经济增长贡献率下降至-73%。2020年8月开始,我国社零总额同比增速开始由负转正,11月同比增长5.0%,增速较10月加快0.7个百分点,已连续4个月实现持续加速增长。其中,1-11月,全国网上零售额实现105374亿元,同比增长11.5%,比1-10月份加快0.6个百分点,实物商品网上零售额增长15.7%,占社零总额的比重为25%(图1)。

由公开数据和“金卡奖”背后经过标准清理后的银联标准信用卡跨行交易数据综合来看,我们看到这些特点。

01、场景思维诠释信用卡价值

宅经济与“城市客厅”。2020年上半年,人们的正常工作生活节奏被新冠肺炎疫情打乱,与全国各地空无一人的步行街、商圈、景区的萧条场景形成鲜明对比的,催生出“足不出户就是对抗疫情、守则为国的最好办法”呼声下的“宅”经济。

与此同时,疫情期间信用卡零售消费、娱乐消费的线上渗透率进一步提升,原本不太适应线上模式,服务体验还不是很完善的教育、医疗、商务会谈甚至蹦迪、酒局、家庭聚会等皆可“云”端实现。这些都加剧了消费者行为习惯的变化和线下物业、渠道、品牌玩家的结构性洗牌,也加快了商品的供给、支付、仓储、物流等相关行业的数字化转型。

而线下商业需要投入更多的精力关注到内部业态的精细化以及创新化运营,拉动内需,从后疫情时期消费回暖的趋势我们可以看到,“城市客厅”是一种极受欢迎的新选择,类比家中的客厅,可以是家人、朋友呆上一整天的一处地方,以就餐场景为基础,是可发散消费的城市综合体的创新消费场景,信用卡消费场景有了更为综合的应用领域。

下沉市场与消费者主权。下沉市场是指三线以下城市、县镇与农村地区的消费市场,其土地面积占全国比重将近95%,更是拥有约10亿人口,是所有行业都不可忽视的最具潜力的消费市场。长远来看,下沉市场不仅是生意层面的事情,还是“国内大循环”背景下,未来促消费扩内需、缩小区域发展差距、挖掘新增长动能的重要着力点。无论是小微企业卡还是乡村振兴卡都是带动下沉市场的典型银行卡产品。

而从消费者层面来看,在下沉市场,优质产品及服务供给缺失,消费者需求远未被满足,意味着这一市场拥有巨大的增长空间;而不同层级城市发展差距的客观存在,恰恰可以作为推动国民经济可持续增长的新禀赋,根据消费数据显示,近些年,以“小镇青年”为代表的下沉人群正展现出不逊于一、二线城市居民的消费信心和升级趋势。

为此,在“消费者主权”时代,用户需求成为一切商业价值活动的起点,信用卡在发卡侧和营销活动设计中,洞悉用户的喜好,有的放矢地调整发展策略并进行精细化运营,可在发掘动能引擎、实现增长的同时,推动消费市场的繁荣壮大。其中,针对下沉市场消费群体,信用卡产品应紧扣熟人社会、价格敏感、闲暇娱乐三大属性,继而结合自身情况来制定营销策略。

消费升级与“精研型消费者”。即时发卡,满足个性化定制化。消费升级一是体现在理性消费观念得到强化。像开篇中我们提到的,在“棘轮效应”的影响下,人们的消费水准就像棘轮一样也许前进的速度减慢了,但却不会后退,也就是说在疫情影响下也许消费者的收入和财富有减少,但其并未停止对于优质商品的消费行为。这部分消费者成为新涌现出来的“精研型消费者”,性价比成为了他们越来越看重的东西,因此,信用卡权益以及相关品牌活动带来的实质性优惠,就成为其关注的焦点。与此同时,部分以家庭为单位的消费者开始把更多的关注点转移到买房、买车、买保险、买理财产品等大额支出消费领域,由于这些消费计划会受到个人经济实力、资格限制和政策的影响,因此消费信贷类产品有了更为广阔的设计空间。

02、平台使能垫厚支付“黑土地”

直播间里C2M的福利潮。一场疫情倒逼行业产生诸多变化,凭借能够超越时间和空间限制、高效连接广大消费者和产品、重构“人货场”、减少供需之间信息不对称等优势,直播电商大放异彩。并且在“双循环”新发展格局下,极大地助力了消费市场的提振和企业经营的改善,并且让市场看到了新型模式背后的巨大能量。

一方面,C2M模式与直播电商的融合,“工厂直播”模式下,借助可视化的直播平台向广大消费者展示商品,能够有效破解消费者对商品品牌缺乏认知度、品质缺乏信任等痛点,进而助力小微、农特产品打通销路。另一方面,直播带货的推荐和团购本质,决定了它起量的必然,消费者选择直播购物排在前四的原因分别是性价比高、商品偏好、价格优惠、限时限量优惠,可以看到优惠福利是消费者一致关注的焦点。商业银行也抓住直播经济的风口,打造短视频IP,导流微信小程序,实现银行服务的可视化,与电商平台通力合作,通过信用卡营销活动为消费者带来一波福利潮,成为推动市场回暖的一波力量。

新基建加速电商平台算法“种草”。5G、云计算、区块链等新兴技术逐渐成为新基建队列中的名词的同时,也有效推动电商平台向更智能、更精准的方向行进,商业银行在营销活动与支付方式上,也绕不过算法推荐、内容“种草”对消费者的影响,流量红利一度成为消费市场产业链上各行业的追逐点。电商相关的信息展示,商品的供给、支付、仓储、物流等基础设施在新基建的助力下进一步完善,消费者的需求在线上渠道几乎可以都得到满足,但不同的是,商业银行看准平台流量红利,联名卡产品和主题营销活动齐发力,消费者购买决策在算法推荐和内容“种草”的影响下,推动平台经济发展。

平台综合使能垫厚支付“黑土地”。最为典型的综合金融服务平台“云闪付”,通过金融服务功能的开放共享,使得商业银行和产业链的合作伙伴更为紧密的结合在一起,更快、更好、更智能地打造差异化、集约化的金融服务平台。银行可以充分利用“云闪付”App的平台、场景与内容优势,借助其丰富的数字化经营工具与能力,实现轻量化、线上化经营。加上2020年“云闪付”App不断优化,汇集了小程序、消费券、健康码、卡权益、境外服务和移动支付便民工程6大核心功能,可以说作为银行业统一App的综合金融平台,“云闪付”正通过其平台使能,为消费市场下的支付“黑土地”垫厚地基。

03、金融科技为支付生态繁荣“造林”

据中研网数据,未来十年中国信用卡发卡量的年均增速将保持在14%左右。信用卡客群在不断壮大之时,持有多家银行信用卡的现象亦为大势所趋,与此共生的是,信用卡客群的需求在不断变化中日益多样化,信用卡是植根于消费经济的业务,而消费经济线上化、移动化趋势,必然引导信用卡走向科技化、智能化,数字化管理和科技属性的信用卡产品和消费渠道将成为消费者的新宠。

卡产品数字化助消费升维。作为金融业务的综合入口和基础支撑,支付是数字时代开拓创新、转型升级的先锋产业。支付进,则体验进;支付变,则时代变。数字化模式下的银行卡也被赋予了新的概念和内涵。中国银联首款数字银行卡“银联无界卡”的创新之处在于:实现了全流程数字化申卡、快速领卡,打通线上、线下多元化支付场景外,还为持卡人提供专属卡权益。其不仅为传统银行卡赋予了数字形态,通过数字化服务,满足用户消费、存取现、转账、手机闪付、条码支付等多元化支付需求。而且实现发卡用卡高效便捷,境内外用户可以通过“云闪付”App、商业银行App或手机钱包等多种渠道快速申卡、绑卡和用卡,优化用户用卡体验,实现卡码合一,可手机一键调取无界闪付卡和无界卡二维码,任选手机闪付或二维码支付。除“银联无界卡”外,持卡人还可以申请Huawei Card,或通过livi bank申请银联虚拟卡等数字化银行卡,从而助力消费行为中支付环节的升级转型。

支付生态安全科技化。作为社会经济生活重要的组成部分,信用卡的数字化不但加速了整个消费市场的演化进程,其创新技术应用,也在深刻改变着消费市场的从业形态。“银联无界卡”除了作为数字化银行卡的代表外,在保障消费者权益方面也凸显了其科技属性:通过支付标记化、通道加密、实时风控等全方位的技术手段,对卡号、有效期等信息进行全程防护,保障用户的资金与信息安全。同时借助Token2.0数字支付体系,实现用户自主选择将数字银行卡推送到电商、公交、手机钱包等支付场景,并配套丰富的专属卡权益,构建互联互通且安全的数字支付生态链。

综上所述,首先,我们要肯定在消费行为和支付方式转变的过程中,科技起着至关重要的作用。正如《未来银行之路》中所说,科技不再是作为单一工具和手段的角色,而是与商业模式、体制机制相融合,全方位地重塑着银行业。其次,要让信用卡成为用户线上支付的首选,就不可避免的一定要在深入客户消费场景、构建消费生态、创新营销方式、综合利用平台,构建营销获客到转化闭环激发流量价值的同时,不断提升消费、支付的安全交易体系,从而实现信用卡的“硬核”价值,真正做到创新为用户而生。

国家统计局数据显示,2020年上半年我国社会消费品零售总额(以下简称“社零总额”)同比增速始终为负,第二季度最终消费支出对经济增长贡献率下降至-73%。2020年8月开始,我国社零总额同比增速开始由负转正,11月同比增长5.0%,增速较10月加快0.7个百分点,已连续4个月实现持续加速增长。其中,1-11月,全国网上零售额实现105374亿元,同比增长11.5%,比1-10月份加快0.6个百分点,实物商品网上零售额增长15.7%,占社零总额的比重为25%(图1)。

图1 2020年1-11月我国社会消费品零售总额

由公开数据和“金卡奖”背后经过标准清理后的银联标准信用卡跨行交易数据综合来看,我们看到这些特点。

01、场景思维诠释信用卡价值

宅经济与“城市客厅”。2020年上半年,人们的正常工作生活节奏被新冠肺炎疫情打乱,与全国各地空无一人的步行街、商圈、景区的萧条场景形成鲜明对比的,催生出“足不出户就是对抗疫情、守则为国的最好办法”呼声下的“宅”经济。

与此同时,疫情期间信用卡零售消费、娱乐消费的线上渗透率进一步提升,原本不太适应线上模式,服务体验还不是很完善的教育、医疗、商务会谈甚至蹦迪、酒局、家庭聚会等皆可“云”端实现。这些都加剧了消费者行为习惯的变化和线下物业、渠道、品牌玩家的结构性洗牌,也加快了商品的供给、支付、仓储、物流等相关行业的数字化转型。

而线下商业需要投入更多的精力关注到内部业态的精细化以及创新化运营,拉动内需,从后疫情时期消费回暖的趋势我们可以看到,“城市客厅”是一种极受欢迎的新选择,类比家中的客厅,可以是家人、朋友呆上一整天的一处地方,以就餐场景为基础,是可发散消费的城市综合体的创新消费场景,信用卡消费场景有了更为综合的应用领域。

下沉市场与消费者主权。下沉市场是指三线以下城市、县镇与农村地区的消费市场,其土地面积占全国比重将近95%,更是拥有约10亿人口,是所有行业都不可忽视的最具潜力的消费市场。长远来看,下沉市场不仅是生意层面的事情,还是“国内大循环”背景下,未来促消费扩内需、缩小区域发展差距、挖掘新增长动能的重要着力点。无论是小微企业卡还是乡村振兴卡都是带动下沉市场的典型银行卡产品。

而从消费者层面来看,在下沉市场,优质产品及服务供给缺失,消费者需求远未被满足,意味着这一市场拥有巨大的增长空间;而不同层级城市发展差距的客观存在,恰恰可以作为推动国民经济可持续增长的新禀赋,根据消费数据显示,近些年,以“小镇青年”为代表的下沉人群正展现出不逊于一、二线城市居民的消费信心和升级趋势。

为此,在“消费者主权”时代,用户需求成为一切商业价值活动的起点,信用卡在发卡侧和营销活动设计中,洞悉用户的喜好,有的放矢地调整发展策略并进行精细化运营,可在发掘动能引擎、实现增长的同时,推动消费市场的繁荣壮大。其中,针对下沉市场消费群体,信用卡产品应紧扣熟人社会、价格敏感、闲暇娱乐三大属性,继而结合自身情况来制定营销策略。

消费升级与“精研型消费者”。即时发卡,满足个性化定制化。消费升级一是体现在理性消费观念得到强化。像开篇中我们提到的,在“棘轮效应”的影响下,人们的消费水准就像棘轮一样也许前进的速度减慢了,但却不会后退,也就是说在疫情影响下也许消费者的收入和财富有减少,但其并未停止对于优质商品的消费行为。这部分消费者成为新涌现出来的“精研型消费者”,性价比成为了他们越来越看重的东西,因此,信用卡权益以及相关品牌活动带来的实质性优惠,就成为其关注的焦点。与此同时,部分以家庭为单位的消费者开始把更多的关注点转移到买房、买车、买保险、买理财产品等大额支出消费领域,由于这些消费计划会受到个人经济实力、资格限制和政策的影响,因此消费信贷类产品有了更为广阔的设计空间。

02、平台使能垫厚支付“黑土地”

直播间里C2M的福利潮。一场疫情倒逼行业产生诸多变化,凭借能够超越时间和空间限制、高效连接广大消费者和产品、重构“人货场”、减少供需之间信息不对称等优势,直播电商大放异彩。并且在“双循环”新发展格局下,极大地助力了消费市场的提振和企业经营的改善,并且让市场看到了新型模式背后的巨大能量。

一方面,C2M模式与直播电商的融合,“工厂直播”模式下,借助可视化的直播平台向广大消费者展示商品,能够有效破解消费者对商品品牌缺乏认知度、品质缺乏信任等痛点,进而助力小微、农特产品打通销路。另一方面,直播带货的推荐和团购本质,决定了它起量的必然,消费者选择直播购物排在前四的原因分别是性价比高、商品偏好、价格优惠、限时限量优惠,可以看到优惠福利是消费者一致关注的焦点。商业银行也抓住直播经济的风口,打造短视频IP,导流微信小程序,实现银行服务的可视化,与电商平台通力合作,通过信用卡营销活动为消费者带来一波福利潮,成为推动市场回暖的一波力量。

新基建加速电商平台算法“种草”。5G、云计算、区块链等新兴技术逐渐成为新基建队列中的名词的同时,也有效推动电商平台向更智能、更精准的方向行进,商业银行在营销活动与支付方式上,也绕不过算法推荐、内容“种草”对消费者的影响,流量红利一度成为消费市场产业链上各行业的追逐点。电商相关的信息展示,商品的供给、支付、仓储、物流等基础设施在新基建的助力下进一步完善,消费者的需求在线上渠道几乎可以都得到满足,但不同的是,商业银行看准平台流量红利,联名卡产品和主题营销活动齐发力,消费者购买决策在算法推荐和内容“种草”的影响下,推动平台经济发展。

平台综合使能垫厚支付“黑土地”。最为典型的综合金融服务平台“云闪付”,通过金融服务功能的开放共享,使得商业银行和产业链的合作伙伴更为紧密的结合在一起,更快、更好、更智能地打造差异化、集约化的金融服务平台。银行可以充分利用“云闪付”App的平台、场景与内容优势,借助其丰富的数字化经营工具与能力,实现轻量化、线上化经营。加上2020年“云闪付”App不断优化,汇集了小程序、消费券、健康码、卡权益、境外服务和移动支付便民工程6大核心功能,可以说作为银行业统一App的综合金融平台,“云闪付”正通过其平台使能,为消费市场下的支付“黑土地”垫厚地基。

03、金融科技为支付生态繁荣“造林”

据中研网数据,未来十年中国信用卡发卡量的年均增速将保持在14%左右。信用卡客群在不断壮大之时,持有多家银行信用卡的现象亦为大势所趋,与此共生的是,信用卡客群的需求在不断变化中日益多样化,信用卡是植根于消费经济的业务,而消费经济线上化、移动化趋势,必然引导信用卡走向科技化、智能化,数字化管理和科技属性的信用卡产品和消费渠道将成为消费者的新宠。

卡产品数字化助消费升维。作为金融业务的综合入口和基础支撑,支付是数字时代开拓创新、转型升级的先锋产业。支付进,则体验进;支付变,则时代变。数字化模式下的银行卡也被赋予了新的概念和内涵。中国银联首款数字银行卡“银联无界卡”的创新之处在于:实现了全流程数字化申卡、快速领卡,打通线上、线下多元化支付场景外,还为持卡人提供专属卡权益。其不仅为传统银行卡赋予了数字形态,通过数字化服务,满足用户消费、存取现、转账、手机闪付、条码支付等多元化支付需求。而且实现发卡用卡高效便捷,境内外用户可以通过“云闪付”App、商业银行App或手机钱包等多种渠道快速申卡、绑卡和用卡,优化用户用卡体验,实现卡码合一,可手机一键调取无界闪付卡和无界卡二维码,任选手机闪付或二维码支付。除“银联无界卡”外,持卡人还可以申请Huawei Card,或通过livi bank申请银联虚拟卡等数字化银行卡,从而助力消费行为中支付环节的升级转型。

支付生态安全科技化。作为社会经济生活重要的组成部分,信用卡的数字化不但加速了整个消费市场的演化进程,其创新技术应用,也在深刻改变着消费市场的从业形态。“银联无界卡”除了作为数字化银行卡的代表外,在保障消费者权益方面也凸显了其科技属性:通过支付标记化、通道加密、实时风控等全方位的技术手段,对卡号、有效期等信息进行全程防护,保障用户的资金与信息安全。同时借助Token2.0数字支付体系,实现用户自主选择将数字银行卡推送到电商、公交、手机钱包等支付场景,并配套丰富的专属卡权益,构建互联互通且安全的数字支付生态链。

综上所述,首先,我们要肯定在消费行为和支付方式转变的过程中,科技起着至关重要的作用。正如《未来银行之路》中所说,科技不再是作为单一工具和手段的角色,而是与商业模式、体制机制相融合,全方位地重塑着银行业。其次,要让信用卡成为用户线上支付的首选,就不可避免的一定要在深入客户消费场景、构建消费生态、创新营销方式、综合利用平台,构建营销获客到转化闭环激发流量价值的同时,不断提升消费、支付的安全交易体系,从而实现信用卡的“硬核”价值,真正做到创新为用户而生。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。