- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

信用卡与消费金融接连出新规,被指为“开正门 堵偏门”?

发布:2021-01-14 来源:新金融传媒 浏览:328

最近有两件事,本来各管各的,但连起来看,好像又不那么“独立”。

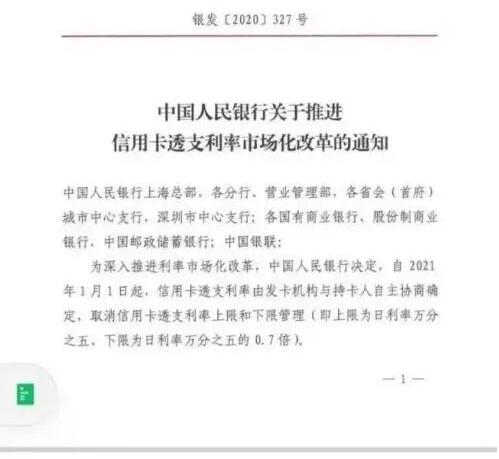

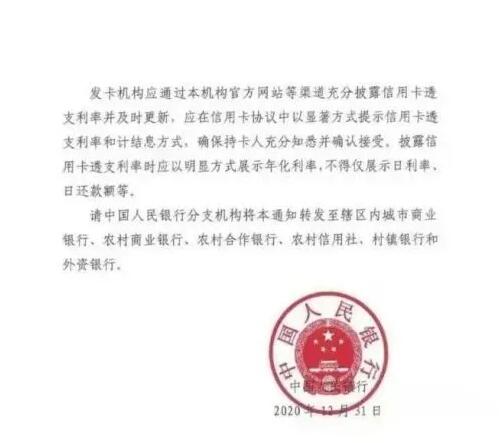

第一件事:1月8日,一份《中国人民银行关于推进信用卡透支利率市场化改革的通知》在业内流传开。《通知》称,为深入推进利率市场化改革,中国人民银行决定,自2021年1月1日起,信用卡透支利率由发卡机构与持卡人自主协商确定,取消信用卡透支利率上限和下限管理(即上限为日利率万分之五、下限为日利率万分之五的0.7倍)。

第二件事:1月13日,银保监会公布《消费金融公司监管评级办法(试行)》,从公司治理与内控、资本管理、风险管理、专业服务质量、信息科技管理五个要素对消费金融公司进行评级,各要素权重分别为28%、12%、35%、15%、10%。根据评分结果,《办法》将消费金融公司监管评级分为1级、2级(A、B)、3级(A、B)、4级和5级,数值越大表示机构风险或问题越大,监管将针对性地采取不同监管措施。例如,监管评级达到3B级的公司,监管部门可视情况对其业务活动依法采取一定限制措施;对4级公司必要时可依法限制其股东权力、分红或责令调整董事或高管等。《办法》还将无法正常经营的消费金融公司直接评为5级,并规定监管部门应责令其提交合并、收购、重组、引进战略投资者等救助计划,或依法实施接管;对无法采取措施进行救助的公司,可依法实施市场退出。

消费金融市场的潜力无人质疑。清华大学中国经济思想与实践研究院发布的《2019中国消费信贷市场研究》报告称,到2024年,我国消费金融市场规模将达3万亿元。但最近几年,消费金融行业不再是信用卡的主场,互联网平台、消费金融公司也都伸来一脚分一杯羹。显而易见的是,消费金融公司产品正在蚕食这个市场,与此同时,“老大哥”信用卡的地位和份额在被日益挤占。缺乏场景、数据等优势的信用卡一度在消费金融竞争中处于弱势竞争地位。

据《中国信用卡消费金融报告》,当前我国信用卡行业在快速发展的同时主要面临两方面的风险与挑战:一方面,受居民杠杆率攀升、互联网金融共债风险、信用卡诈骗与恶意逃废债行为等因素影响,信用卡本身的不良与坏账风险上升;另一方面,消费金融行业新的参与者不断涌现,互联网信贷、移动支付等行业竞争者都将会给信用卡业务发展带来一定的压力。

此次两个文件前后脚出台,被业内解读为为消费金融市场“开正门 堵偏门”,开启客户下沉的市场争夺。目前信用卡市场趋于饱和,进入存量竞争时代。业内人士认为,《通知》的发布正是让信用卡业务重新获得市场主流地位的重要举措。通过价格松绑,释放银行对客户的下沉动力,部分银行将进入草根争夺战中,有利于其与其它互联网信用消费产品的对手展开正面交锋中占得有利位置。与此同时,此前疯狂裂变的消费金融公司首次迎来评级大考,部分不合规的公司或将退出市场。

不过,多家银行官网展示的信用卡合约并未新增与持卡人协商确定等内容,默认的透支利率也是与央行此前的规定一致。对此,银行业人士表示,透支利率的调整直接影响到信用卡业务的收入,银行需要时间认真研究,有的银行选择暂时观望。

值得注意的是,经常借助透支利率的用户总体来说仍为少数。而信用卡业务能否借助《通知》重整旗鼓,重新夺回业已失去的市场位置和空间,更多还是要取决于发卡银行在信用卡经营策略上与时俱进的调整。招联金融首席研究员董希淼表示,下限放开并不意味着透支利率会很快跌破原来的下限。但未来信用卡透支利率将更加差异化,透支频率和金额高、信用良好的客户,或将获得更优惠的透支利率。放开上下限之后,预计央行仍将通过自律机制等方式,引导银行保持良好的竞争秩序,银行也不会打无底线的“价格战”。

第一件事:1月8日,一份《中国人民银行关于推进信用卡透支利率市场化改革的通知》在业内流传开。《通知》称,为深入推进利率市场化改革,中国人民银行决定,自2021年1月1日起,信用卡透支利率由发卡机构与持卡人自主协商确定,取消信用卡透支利率上限和下限管理(即上限为日利率万分之五、下限为日利率万分之五的0.7倍)。

第二件事:1月13日,银保监会公布《消费金融公司监管评级办法(试行)》,从公司治理与内控、资本管理、风险管理、专业服务质量、信息科技管理五个要素对消费金融公司进行评级,各要素权重分别为28%、12%、35%、15%、10%。根据评分结果,《办法》将消费金融公司监管评级分为1级、2级(A、B)、3级(A、B)、4级和5级,数值越大表示机构风险或问题越大,监管将针对性地采取不同监管措施。例如,监管评级达到3B级的公司,监管部门可视情况对其业务活动依法采取一定限制措施;对4级公司必要时可依法限制其股东权力、分红或责令调整董事或高管等。《办法》还将无法正常经营的消费金融公司直接评为5级,并规定监管部门应责令其提交合并、收购、重组、引进战略投资者等救助计划,或依法实施接管;对无法采取措施进行救助的公司,可依法实施市场退出。

消费金融市场的潜力无人质疑。清华大学中国经济思想与实践研究院发布的《2019中国消费信贷市场研究》报告称,到2024年,我国消费金融市场规模将达3万亿元。但最近几年,消费金融行业不再是信用卡的主场,互联网平台、消费金融公司也都伸来一脚分一杯羹。显而易见的是,消费金融公司产品正在蚕食这个市场,与此同时,“老大哥”信用卡的地位和份额在被日益挤占。缺乏场景、数据等优势的信用卡一度在消费金融竞争中处于弱势竞争地位。

据《中国信用卡消费金融报告》,当前我国信用卡行业在快速发展的同时主要面临两方面的风险与挑战:一方面,受居民杠杆率攀升、互联网金融共债风险、信用卡诈骗与恶意逃废债行为等因素影响,信用卡本身的不良与坏账风险上升;另一方面,消费金融行业新的参与者不断涌现,互联网信贷、移动支付等行业竞争者都将会给信用卡业务发展带来一定的压力。

此次两个文件前后脚出台,被业内解读为为消费金融市场“开正门 堵偏门”,开启客户下沉的市场争夺。目前信用卡市场趋于饱和,进入存量竞争时代。业内人士认为,《通知》的发布正是让信用卡业务重新获得市场主流地位的重要举措。通过价格松绑,释放银行对客户的下沉动力,部分银行将进入草根争夺战中,有利于其与其它互联网信用消费产品的对手展开正面交锋中占得有利位置。与此同时,此前疯狂裂变的消费金融公司首次迎来评级大考,部分不合规的公司或将退出市场。

不过,多家银行官网展示的信用卡合约并未新增与持卡人协商确定等内容,默认的透支利率也是与央行此前的规定一致。对此,银行业人士表示,透支利率的调整直接影响到信用卡业务的收入,银行需要时间认真研究,有的银行选择暂时观望。

值得注意的是,经常借助透支利率的用户总体来说仍为少数。而信用卡业务能否借助《通知》重整旗鼓,重新夺回业已失去的市场位置和空间,更多还是要取决于发卡银行在信用卡经营策略上与时俱进的调整。招联金融首席研究员董希淼表示,下限放开并不意味着透支利率会很快跌破原来的下限。但未来信用卡透支利率将更加差异化,透支频率和金额高、信用良好的客户,或将获得更优惠的透支利率。放开上下限之后,预计央行仍将通过自律机制等方式,引导银行保持良好的竞争秩序,银行也不会打无底线的“价格战”。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。