- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

近5年北京昌平法院新收案件,信用卡逾期竟占7成

发布:2020-08-21 来源:北京日报 浏览:217

金融是现代经济的核心,事关国家安全。8月19日,昌平法院发布《金融审判与金融风险防范白皮书(2015-2020)》,指出三类金融案件高发,其中信用卡纠纷突出,主要因逾期还款引发。

三类案件占比达八成以上

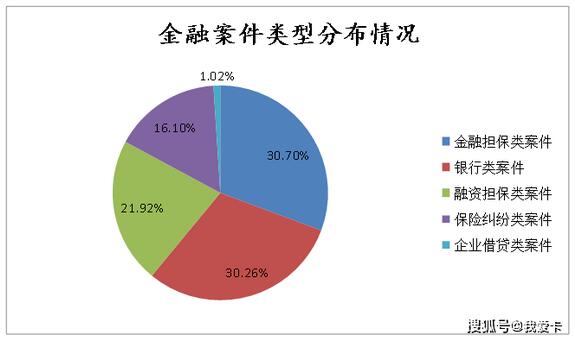

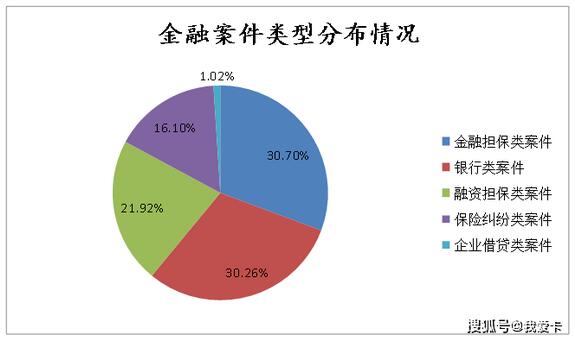

白皮书显示,2015年至2019年,昌平法院共新收涉保险、银行、融资租赁、金融担保、企业借贷等金融商事案件2659件,占全院商事案件的14.22%,总标的额81亿元。其中,金融担保类案件、涉银行金融纠纷、融资租赁合同纠纷案件数量位列前三,总占比达82.88%。而且,该三类案件调解率明显低于其他金融商事案件。

具体分析,信用卡纠纷是涉银行金融商事案件中最为突出的案件类型,纠纷占比达71.8%,此类案件多为信用卡持卡人透支消费后不能按期还款引发。部分持卡人利用自身前期较好的信用记录,在多家银行办理高透支额度的信用卡,利用不同信用卡还款日期的差异不断拆兑,以实现融资或套现,最终导致资金周转出现障碍,引发多笔信用卡逾期,产生诉讼。

另外,网络保险纠纷呈递增态势。近五年,昌平法院共受理网络保险案件128件,占保险合同纠纷案件的30%。审判实践中发现,保险公司拒绝理赔的依据多为保险条款中约定的免责条款。格式条款效力往往成争议焦点。

此外,融资租赁提供方强势缔约地位明显、案件公告鉴定比例高等,也是金融商事案件的显著特点。

金融机构风险防控能力不足

总结金融商事案件,法院发现,反映出5个金融运行问题及风险。

首先,金融机构管理不规范,风险防控能力不足。审判中发现,部分金融机构存在内部管理松懈、审核把关不严、监管措施缺失等问题。在缔约过程中未建立完善缜密的资信审查和风险管理机制,导致客户资信状况良莠不齐。而且,贷后缺少监管措施,缺乏对贷款资金流向的监管,未能及时跟踪发现借款人或担保人的资信变化,错过回收时机。

同时,投资者风险意识缺位,识别能力弱。部分投资者基本投资理念、法律知识等方面较为匮乏,安全意识不强,存在投机心理,盲目相信高息回报,激情投资,甚至在出现风险苗头后仍未能有效辨别,最终被套牢。

并且,履约行为不适当,借贷双方存在失信行为。部分金融机构在业务操作流程上存在漏洞,营销人员为片面追求销售业绩,误导金融消费者;还有的金融机构滥用合同解除权,不当加重金融消费者的责任承担。另一方面,借款企业、个人缺乏诚信意识,存在提供虚假信息,恶意拖欠债务等情形。

法院还发现,金融机构互保联保现象突出,一家不良企业就可能形成“多米诺骨牌”效应;此外,目前担保方式不灵活,市场活力难以激发。

法院建议

构建金融纠纷防控预警机制

对于种种问题,法院建议,金融机构应进一步健全和完善风险内控机制,严格审核借款人、担保人资信状况与履约能力;严格按照监管规定和业务规则履行风险评估、信息披露、解释说明等义务,杜绝代签名等不规范行为;加强贷前审核、贷中监控、贷后追踪,认真做好发放贷款、管理贷款、收回贷款各环节的审查和落实;注重从业人员风险防范、职业道德、金融知识等方面的培训,教育引导从业人员在业务宣传、合同办理、贷款审批等方面依法合规操作,将金融风险控制在前端。

另一方面,金融机构应严格落实投资者适当性制度,引导金融消费者理性投资,提高责任意识和诚信意识,避免盲目投资和冲动交易。

并且,法院建议,构建金融纠纷防控预警机制。开展金融矛盾纠纷排查摸底工作,运用数据化资源和手段,深入摸排重点领域风险隐患,对可能引发金融风险的不稳定因素,早发现、早防控、早化解。

同时,加强金融市场监管力度。法院认为,金融企业和金融中介组织的违规操作易引发金融风险和社会不稳定,危害性较大。金融监管部门应建立分级监管模式,加强对重点机构、高风险业务的监管,对不同规模、风险度不同的机构适用不同的监管力度和频率。重点加强对新型金融组织及新型金融交易形式的监管,将从事类金融交易行为的各类非金融理财机构、交易场所等纳入监管范围,细化市场准入、市场运行等规范。对从事违法金融活动的企业、个人及时依法制裁,清理不合格的、曝光失信的、取缔违法违规的,减少融资领域的违法犯罪行为,切实保护投资人合法权益。

三类案件占比达八成以上

白皮书显示,2015年至2019年,昌平法院共新收涉保险、银行、融资租赁、金融担保、企业借贷等金融商事案件2659件,占全院商事案件的14.22%,总标的额81亿元。其中,金融担保类案件、涉银行金融纠纷、融资租赁合同纠纷案件数量位列前三,总占比达82.88%。而且,该三类案件调解率明显低于其他金融商事案件。

具体分析,信用卡纠纷是涉银行金融商事案件中最为突出的案件类型,纠纷占比达71.8%,此类案件多为信用卡持卡人透支消费后不能按期还款引发。部分持卡人利用自身前期较好的信用记录,在多家银行办理高透支额度的信用卡,利用不同信用卡还款日期的差异不断拆兑,以实现融资或套现,最终导致资金周转出现障碍,引发多笔信用卡逾期,产生诉讼。

另外,网络保险纠纷呈递增态势。近五年,昌平法院共受理网络保险案件128件,占保险合同纠纷案件的30%。审判实践中发现,保险公司拒绝理赔的依据多为保险条款中约定的免责条款。格式条款效力往往成争议焦点。

此外,融资租赁提供方强势缔约地位明显、案件公告鉴定比例高等,也是金融商事案件的显著特点。

金融机构风险防控能力不足

总结金融商事案件,法院发现,反映出5个金融运行问题及风险。

首先,金融机构管理不规范,风险防控能力不足。审判中发现,部分金融机构存在内部管理松懈、审核把关不严、监管措施缺失等问题。在缔约过程中未建立完善缜密的资信审查和风险管理机制,导致客户资信状况良莠不齐。而且,贷后缺少监管措施,缺乏对贷款资金流向的监管,未能及时跟踪发现借款人或担保人的资信变化,错过回收时机。

同时,投资者风险意识缺位,识别能力弱。部分投资者基本投资理念、法律知识等方面较为匮乏,安全意识不强,存在投机心理,盲目相信高息回报,激情投资,甚至在出现风险苗头后仍未能有效辨别,最终被套牢。

并且,履约行为不适当,借贷双方存在失信行为。部分金融机构在业务操作流程上存在漏洞,营销人员为片面追求销售业绩,误导金融消费者;还有的金融机构滥用合同解除权,不当加重金融消费者的责任承担。另一方面,借款企业、个人缺乏诚信意识,存在提供虚假信息,恶意拖欠债务等情形。

法院还发现,金融机构互保联保现象突出,一家不良企业就可能形成“多米诺骨牌”效应;此外,目前担保方式不灵活,市场活力难以激发。

法院建议

构建金融纠纷防控预警机制

对于种种问题,法院建议,金融机构应进一步健全和完善风险内控机制,严格审核借款人、担保人资信状况与履约能力;严格按照监管规定和业务规则履行风险评估、信息披露、解释说明等义务,杜绝代签名等不规范行为;加强贷前审核、贷中监控、贷后追踪,认真做好发放贷款、管理贷款、收回贷款各环节的审查和落实;注重从业人员风险防范、职业道德、金融知识等方面的培训,教育引导从业人员在业务宣传、合同办理、贷款审批等方面依法合规操作,将金融风险控制在前端。

另一方面,金融机构应严格落实投资者适当性制度,引导金融消费者理性投资,提高责任意识和诚信意识,避免盲目投资和冲动交易。

并且,法院建议,构建金融纠纷防控预警机制。开展金融矛盾纠纷排查摸底工作,运用数据化资源和手段,深入摸排重点领域风险隐患,对可能引发金融风险的不稳定因素,早发现、早防控、早化解。

同时,加强金融市场监管力度。法院认为,金融企业和金融中介组织的违规操作易引发金融风险和社会不稳定,危害性较大。金融监管部门应建立分级监管模式,加强对重点机构、高风险业务的监管,对不同规模、风险度不同的机构适用不同的监管力度和频率。重点加强对新型金融组织及新型金融交易形式的监管,将从事类金融交易行为的各类非金融理财机构、交易场所等纳入监管范围,细化市场准入、市场运行等规范。对从事违法金融活动的企业、个人及时依法制裁,清理不合格的、曝光失信的、取缔违法违规的,减少融资领域的违法犯罪行为,切实保护投资人合法权益。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。