- 浦发银行信用卡申请专区_网上办理浦发银行信用卡

- 交通银行信用卡申请专区_网上办理交通银行信用卡

- 光大银行信用卡申请专区_网上办理光大银行信用卡

- 中信银行信用卡申请专区_网上办理中信银行信用卡

- 信用卡申请办理_网上办理信用卡_免费在线申请信用卡-卡讯网

- 招商银行信用卡申请专区_网上办理招商银行信用卡

- 工商银行信用卡申请专区_网上办理工商银行信用卡

- 建设银行信用卡申请专区_网上办理建设银行信用卡

- 中国银行信用卡申请专区_网上办理中国银行信用卡

- 农业银行信用卡申请专区_网上办理农业银行信用卡

- 广发银行信用卡申请专区_网上办理广发银行信用卡

- 兴业银行信用卡申请专区_网上办理兴业银行信用卡

- 平安银行信用卡申请专区_网上办理平安银行信用卡

招行信用卡迟还5600元按7.6万计息?信用卡全额罚息再引争议

发布:2020-03-16 来源:新京报 浏览:812

李澳(化名)近来遇上点麻烦事。他迟还了招行信用卡5600元,结果银行收了近1200元的利息,经询问得知,银行是依据他账单全额7.6万元计息的。

类似的情况不在少数,有不少持卡人在各类平台反映,受疫情影响不能全额还信用卡的话,能否不要按照账单全额计息?新京报记者咨询了12家银行,当前仅工行部分卡种采用未清偿部分计息方式,其他银行均为全额计息。

案例:

招行用户迟还5600元却被收了近1200元利息?

据李澳在黑猫投诉平台的描述:自己招行信用卡1月账单忘记还款5600元,发现后及时还了,但在2月账单里发现循环利息1196元,经问询得知,利息是按照账单全额7.6万元来算。李澳表示,愿意承担逾期5600元的利息,但不能承担7.6万元的循环利息。

李澳告诉新京报记者,“循环利息”是指每天收取万分之五利息,基数按照7.6万元计算的。目前他与招行已协商解决,招行退还了收取的1/3的利息。“银行这种计息方式计算是有点多的,只能说下次自己也注意及时还款。”李澳表示。

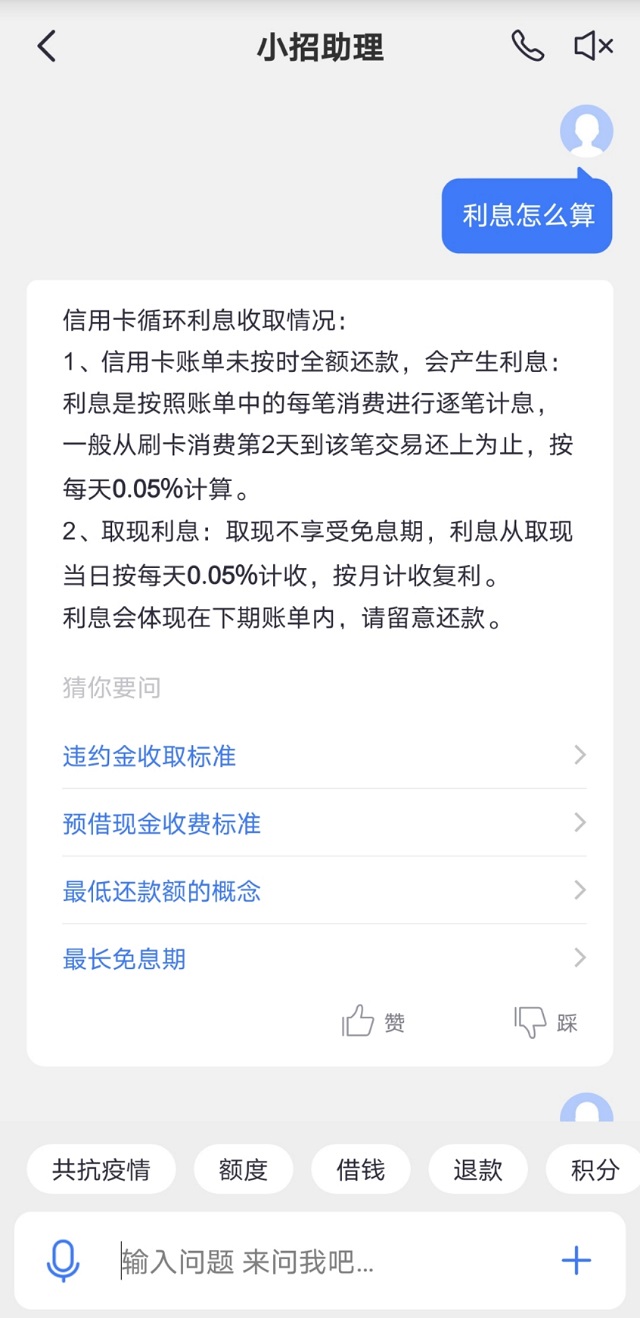

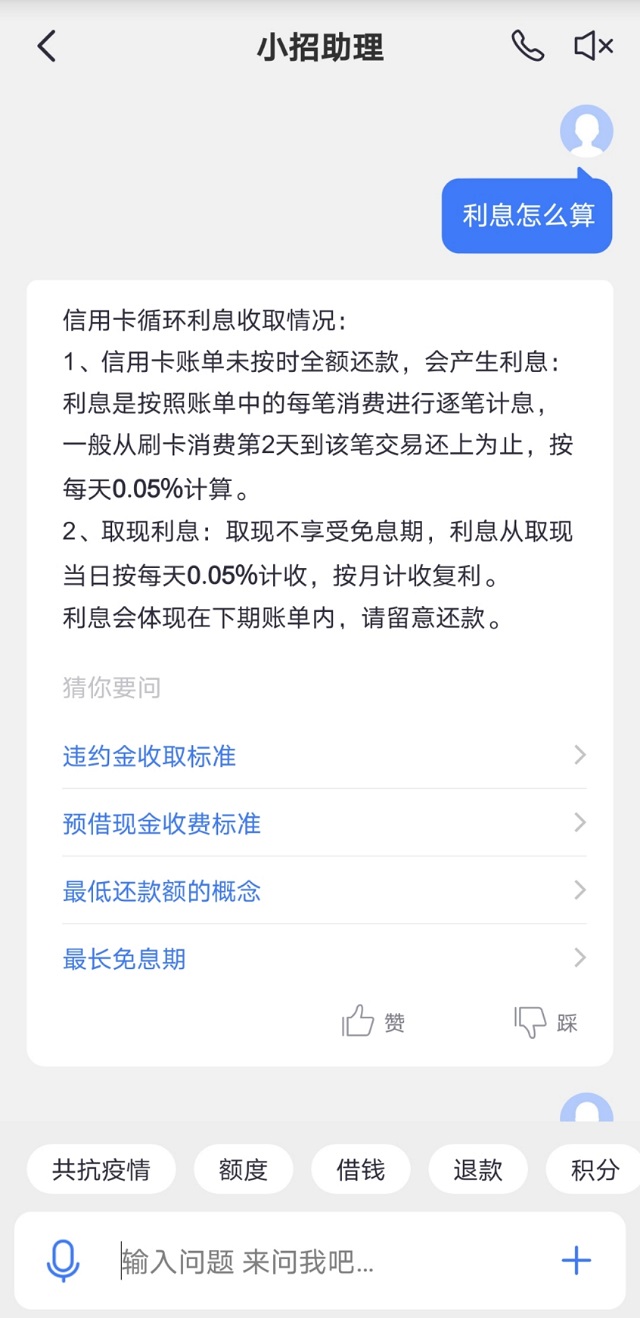

据招行信用卡App“掌上生活”介绍,信用卡账单未按时全额还款,会产生利息,利息是按照账单中的每笔消费进行逐笔计息,一般从刷卡消费第2天到该笔交易还上为止,按每天0.05%计算。

客服人员向记者进一步介绍,计息确实是按照账单全部金额为基数,具体来看还分时间段:假设当期账单共消费1000元,先还了300元,从消费第2天到还上300元这段时间,按照全额账单每天万分之五计息;后半段至还清全部账单,按700元(即1000元-300元)每天万分之五计息。

调查:

12家银行中,仅1家银行部分卡种采用未清偿部分计息

李澳的遭遇并非孤例,有不少持卡人在各类平台反映,受疫情影响不能全额还信用卡的话,能否不要按照账单全额计息?

不过新京报记者近日通过咨询客服或查询银行官网官微了解到,工行、农行、中行、建行、招行、浦发、中信、兴业、光大、民生、华夏、广发这12家银行中,仅工行的牡丹贷记卡采用未清偿部分计息方法,其他银行均执行全额计息。信用卡业资深分析师董峥也向记者表示,只有工行少量的卡是按未还部分计息,其他银行都是全额计息。

“全额计息”指如果信用卡持有人未能在发卡行规定的还款期限内还清所有欠款,不论已还金额有多少,发卡银行都将按照当期账单全部欠款金额计算利息,普遍是每日万分之五,按月计收复利,但不计入征信;如果最低还款额也未达到,还将对其未还部分收5%的违约金,并计入征信。

值得一提的是,记者咨询的11家银行也并非“一刀切”式地全额计息,而是分段计息,根据持卡人的还款时间不同,享受的免息情况也不同。

以农行官网的计息示例为例:假设持卡人的卡片账单日为每月10日,账单日后第25天为到期还款日。如持卡人在3月11日透支消费1000元,当期账单日为4月10日,免息还款期为4月账单的到期还款日,即5月5日。

情况一:如持卡人在5月5日之前还款, 将享受免息还款期,仅需偿还本金1000元。

情况二:如持卡人在5月5日之后(如5月9日)还款,则不享受免息还款期,须偿还本金和利息共计1029.5元(1000+1000×0.0005×59=1029.5),以及逾期还款违约金5元(1000×10%×5%=5)。

情况三:如持卡人在5月5日之前偿还部分欠款,剩余部分5月5日之后还清(如4月15日偿还400元,5月9日偿还剩余部分),则须偿还本金和利息共计1024.7元。(1000+1000×0.0005×35+600×0.0005×24=1024.7)。

争议:

有持卡人不满全额计息方式而与银行对簿公堂

全额计息方式一直备受争议,近年也有不少持卡人因此和银行对簿公堂。据裁判文书网2018年1月公布的一份民事判决书显示,广西的杨女士未依约还款96937.84元,认为银行对此不应收取滞纳金,且全额计息属于霸王条款,违反公平原则。法院裁定,支持银行追回本金,滞纳金自2017年1月起被央行取消,改为发卡机构与持卡人协议是否收取违约金及收取标准。

利息方面,法院支持分段计算。该案中,杨女士在2017年3月16日至2017年6月28日期间共计偿还了透支款本金556.64元,尚欠的透支款本金为96381.2元。法院判决,杨女士应偿还截止2017年3月15日的利息24269.43元,2017年3月16日之后的利息以96381.2元为基数,按日利率万分之五计付至还清之日止。

另一则央视主播告某国有大行全额计息的案件更为著名。2016年3月,央视主播李先生刷某大行信用卡消费18869.36元,因绑定自动还款的储蓄卡余额不足,剩下69.36元没还清,10天后产生了317.43元利息。李先生认为该行信用卡全额计息的规定不合理,将其告上法庭。在经历一审败诉后,北京市二中院二审改判,认为该行全额计息的规则计算的赔偿部分过分高于持卡人违约造成的损失,透支利息应予以适当减少,因此撤销一审民事判决,要求银行返还多扣划金额。

对于持卡人“失误”造成的违约,不少银行也推出了“容差还款”服务,如部分银行规定,10元范围内的差额未还部分视同全额还款不计息,差额部分计入下期账单;还有银行提供1%的还款宽容度,如果持卡人因忘记还款金额而有小额零头未还,也不会计收利息。

专家:

计息与免息使用是“对等关系”

当前,不少银行对受疫情影响暂时失去收入来源的客户,提出延长信用卡还款期、免收违约金、提供征信保护等措施。记者了解到,部分银行给出的延长期为一个账单期,如果超出一个账单期还款仍有困难,可致电银行客服重新申请安排还款计划,或考虑先选择最低还款。

应注意的是,多家银行客服人员表示,如果选择“最低还款”,也属于没有在还款期限内还清所有欠款,会按照上述方式计息。

对于是否打破“全额计息”,近年业界讨论不断。最高人民法院在2018年6月发布的《关于审理银行卡民事纠纷案件若干问题》的征求意见稿中提出过两种解决方案,其一就是推翻“全额计息”条款,采用部分计息方式。

一位信贷业人士对记者表示,信用卡是一种小额信贷,是否全额计息是市场行为,计息最终结果应该看年化利率是多少,我国规定贷款利率不得超过基准利率的4倍,如果超过这个水平,则不在法律保护范围内。

目前执行的一年内(含一年)短期贷款基准利率为4.35%,乘以4倍为17.4%。部分银行在计算示例中称,透支利率上限为日利率万分之五(年化利率约为18.25%,受每月天数不同及还款情况不同等因素的影响,实际年化利率可能存在差异),下限为日利率万分之五的0.7倍。具体适用利率根据持卡人资信情况、用卡情况等因素确定或调整。

业内也有不同的声音。信用卡业资深分析师董峥认为,既然信用卡已经提供了相应的“免息还款”和大量的用户权益服务,那么必然要通过另外的形式来获得收益,包括商户刷卡手续费和持卡人未全额还款时的资金计息、分期手续费等,二者是一个“对等关系”。

寻真律师事务所律师王德怡表示,信用卡全额计息这个问题具有普遍性。由于疫情影响,一些持卡人的收入不及预期甚至没有收入,导致其无法履行还款计划。发卡行原来的制度或系统设计中并不包含上述内容,所以银行系统会按照之前设定的程序计取费用。

《民法总则》第一百八十条规定:“因不可抗力不能履行民事义务的,不承担民事责任。法律另有规定的,依照其规定。” 王德怡表示,一般认为,新冠疫情影响属于不可抗力事件,若领卡人确实是因疫情影响难以及时还款的,可以根据合同法第一百一十七条之规定,主张部分或全部免除在此期间的违约责任。

类似的情况不在少数,有不少持卡人在各类平台反映,受疫情影响不能全额还信用卡的话,能否不要按照账单全额计息?新京报记者咨询了12家银行,当前仅工行部分卡种采用未清偿部分计息方式,其他银行均为全额计息。

案例:

招行用户迟还5600元却被收了近1200元利息?

据李澳在黑猫投诉平台的描述:自己招行信用卡1月账单忘记还款5600元,发现后及时还了,但在2月账单里发现循环利息1196元,经问询得知,利息是按照账单全额7.6万元来算。李澳表示,愿意承担逾期5600元的利息,但不能承担7.6万元的循环利息。

李澳告诉新京报记者,“循环利息”是指每天收取万分之五利息,基数按照7.6万元计算的。目前他与招行已协商解决,招行退还了收取的1/3的利息。“银行这种计息方式计算是有点多的,只能说下次自己也注意及时还款。”李澳表示。

据招行信用卡App“掌上生活”介绍,信用卡账单未按时全额还款,会产生利息,利息是按照账单中的每笔消费进行逐笔计息,一般从刷卡消费第2天到该笔交易还上为止,按每天0.05%计算。

客服人员向记者进一步介绍,计息确实是按照账单全部金额为基数,具体来看还分时间段:假设当期账单共消费1000元,先还了300元,从消费第2天到还上300元这段时间,按照全额账单每天万分之五计息;后半段至还清全部账单,按700元(即1000元-300元)每天万分之五计息。

调查:

12家银行中,仅1家银行部分卡种采用未清偿部分计息

李澳的遭遇并非孤例,有不少持卡人在各类平台反映,受疫情影响不能全额还信用卡的话,能否不要按照账单全额计息?

不过新京报记者近日通过咨询客服或查询银行官网官微了解到,工行、农行、中行、建行、招行、浦发、中信、兴业、光大、民生、华夏、广发这12家银行中,仅工行的牡丹贷记卡采用未清偿部分计息方法,其他银行均执行全额计息。信用卡业资深分析师董峥也向记者表示,只有工行少量的卡是按未还部分计息,其他银行都是全额计息。

“全额计息”指如果信用卡持有人未能在发卡行规定的还款期限内还清所有欠款,不论已还金额有多少,发卡银行都将按照当期账单全部欠款金额计算利息,普遍是每日万分之五,按月计收复利,但不计入征信;如果最低还款额也未达到,还将对其未还部分收5%的违约金,并计入征信。

值得一提的是,记者咨询的11家银行也并非“一刀切”式地全额计息,而是分段计息,根据持卡人的还款时间不同,享受的免息情况也不同。

以农行官网的计息示例为例:假设持卡人的卡片账单日为每月10日,账单日后第25天为到期还款日。如持卡人在3月11日透支消费1000元,当期账单日为4月10日,免息还款期为4月账单的到期还款日,即5月5日。

情况一:如持卡人在5月5日之前还款, 将享受免息还款期,仅需偿还本金1000元。

情况二:如持卡人在5月5日之后(如5月9日)还款,则不享受免息还款期,须偿还本金和利息共计1029.5元(1000+1000×0.0005×59=1029.5),以及逾期还款违约金5元(1000×10%×5%=5)。

情况三:如持卡人在5月5日之前偿还部分欠款,剩余部分5月5日之后还清(如4月15日偿还400元,5月9日偿还剩余部分),则须偿还本金和利息共计1024.7元。(1000+1000×0.0005×35+600×0.0005×24=1024.7)。

争议:

有持卡人不满全额计息方式而与银行对簿公堂

全额计息方式一直备受争议,近年也有不少持卡人因此和银行对簿公堂。据裁判文书网2018年1月公布的一份民事判决书显示,广西的杨女士未依约还款96937.84元,认为银行对此不应收取滞纳金,且全额计息属于霸王条款,违反公平原则。法院裁定,支持银行追回本金,滞纳金自2017年1月起被央行取消,改为发卡机构与持卡人协议是否收取违约金及收取标准。

利息方面,法院支持分段计算。该案中,杨女士在2017年3月16日至2017年6月28日期间共计偿还了透支款本金556.64元,尚欠的透支款本金为96381.2元。法院判决,杨女士应偿还截止2017年3月15日的利息24269.43元,2017年3月16日之后的利息以96381.2元为基数,按日利率万分之五计付至还清之日止。

另一则央视主播告某国有大行全额计息的案件更为著名。2016年3月,央视主播李先生刷某大行信用卡消费18869.36元,因绑定自动还款的储蓄卡余额不足,剩下69.36元没还清,10天后产生了317.43元利息。李先生认为该行信用卡全额计息的规定不合理,将其告上法庭。在经历一审败诉后,北京市二中院二审改判,认为该行全额计息的规则计算的赔偿部分过分高于持卡人违约造成的损失,透支利息应予以适当减少,因此撤销一审民事判决,要求银行返还多扣划金额。

对于持卡人“失误”造成的违约,不少银行也推出了“容差还款”服务,如部分银行规定,10元范围内的差额未还部分视同全额还款不计息,差额部分计入下期账单;还有银行提供1%的还款宽容度,如果持卡人因忘记还款金额而有小额零头未还,也不会计收利息。

专家:

计息与免息使用是“对等关系”

当前,不少银行对受疫情影响暂时失去收入来源的客户,提出延长信用卡还款期、免收违约金、提供征信保护等措施。记者了解到,部分银行给出的延长期为一个账单期,如果超出一个账单期还款仍有困难,可致电银行客服重新申请安排还款计划,或考虑先选择最低还款。

应注意的是,多家银行客服人员表示,如果选择“最低还款”,也属于没有在还款期限内还清所有欠款,会按照上述方式计息。

对于是否打破“全额计息”,近年业界讨论不断。最高人民法院在2018年6月发布的《关于审理银行卡民事纠纷案件若干问题》的征求意见稿中提出过两种解决方案,其一就是推翻“全额计息”条款,采用部分计息方式。

一位信贷业人士对记者表示,信用卡是一种小额信贷,是否全额计息是市场行为,计息最终结果应该看年化利率是多少,我国规定贷款利率不得超过基准利率的4倍,如果超过这个水平,则不在法律保护范围内。

目前执行的一年内(含一年)短期贷款基准利率为4.35%,乘以4倍为17.4%。部分银行在计算示例中称,透支利率上限为日利率万分之五(年化利率约为18.25%,受每月天数不同及还款情况不同等因素的影响,实际年化利率可能存在差异),下限为日利率万分之五的0.7倍。具体适用利率根据持卡人资信情况、用卡情况等因素确定或调整。

业内也有不同的声音。信用卡业资深分析师董峥认为,既然信用卡已经提供了相应的“免息还款”和大量的用户权益服务,那么必然要通过另外的形式来获得收益,包括商户刷卡手续费和持卡人未全额还款时的资金计息、分期手续费等,二者是一个“对等关系”。

寻真律师事务所律师王德怡表示,信用卡全额计息这个问题具有普遍性。由于疫情影响,一些持卡人的收入不及预期甚至没有收入,导致其无法履行还款计划。发卡行原来的制度或系统设计中并不包含上述内容,所以银行系统会按照之前设定的程序计取费用。

《民法总则》第一百八十条规定:“因不可抗力不能履行民事义务的,不承担民事责任。法律另有规定的,依照其规定。” 王德怡表示,一般认为,新冠疫情影响属于不可抗力事件,若领卡人确实是因疫情影响难以及时还款的,可以根据合同法第一百一十七条之规定,主张部分或全部免除在此期间的违约责任。

网友评论

暂无评论

我的评论

版权所有:卡讯网(www.51kaxun.com)粤ICP备13072808号 本站内容,未经许可,均不得转载。